房产销售增长第1名,拿地超中海!地方国企最强黑马来了

惨淡销售的大环境下,一季度当之无愧的销售黑马当属厦门建发房产。

2021年以来,建发房产逆势拿地积极。

公司一季度权益拿地金额173亿,仅次于绿城华润,进入行业前3!

图表1:2022年一季度拿地榜单

资料来源:中指

建发房产一季度销售成绩也是十分亮眼。

公司2022年一季度权益销售额218.1亿元,销售排名实现了“质”的突破,尤其是2月,权益销售金额排名升至第10,较21年末继续提升7个名次,实现弯道超车。

建发房产不断逆袭的背后有着怎样的支撑?又可能产生哪些问题?值得深究。

一、厦门地方国企,5年实现快速全国扩张

建发房产发源于厦门,实际控制人为厦门市国资委。2016年开始了高速全国性扩张,至2021年布局至全国70城。

目前,建发房产已在境内外形成了房地产开发、城市更新改造、物业管理、商业管理、代建运营、工程施工检测、关联产业投资七大业务板块。

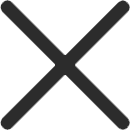

二、权益销售额复合增长32%,TOP20房企中最高

建发房产此次一季度销售成绩亮眼并非偶然,而是其近几年长期耕耘业务发展的结果。

视角放大到5年的区间,建发房产的成绩亦是可圈可点。

从销售金额来看,建发房产的权益销售额从2017年的300多亿逐年提升至1300多亿,大步跨进了“千亿队伍”。

权益排名从2017年的52名上升至2022年一季度的12名,上升40个名次,实现了实质性“逆袭”。

图表2:厦门建发不断“逆袭”

资料来源:CRIC,爱德地产研究院整理

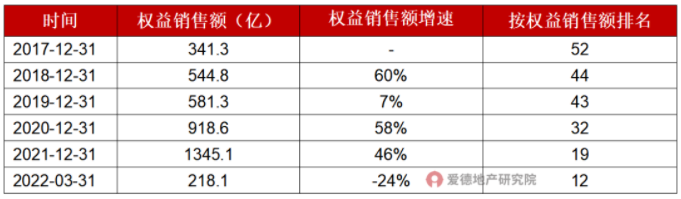

销售增速表现上,除2019年,近几年销售增速均在45%以上,五年复合权益销售增长率为32%,为现有TOP20中最高。

图表3:现有TOP20房企5年权益销售额复合增速

资料来源:CRIC,爱德地产研究院整理

未来,从城市布局及区域深耕维度看,建发房产销售仍有较大增长空间。

建发房产2018-2020 年公司单城市销售规模均值在29亿元, 2021年土地储备已经布局70个城市, 新增城市主要围绕粤港澳、长三角核心都市圈,与目前销售城市布局相比拓展较为明显,建发房产的销售端增长具备较强的确定性。

三、厦门土拍包揽60%,拿地进入TOP3

从一季度整体拿地情况来看,房企对于拿地仍然持谨慎态度,整体观望意识浓厚。

中指院数据显示,1-3月TOP100房企拿地总额为2271.6亿元,拿地规模同比下降59.3%;百强房企中近七成企业未拿地,超过半数企业来自项目开发商。

从拿地金额来看,今年一季度权益拿地金额超过100亿元的前3家房企,分别为绿城、华润置地、建发房产。

较好的销售情况为建发集团在拿地市场上提供了“底气”,一季度建发拿地势头仍然迅猛。

2022年北京首轮土拍,建发房产也是积极性颇高,作为唯一外地房企以近30亿元拿下中关村生命科学院核心地块,溢价率15%。

2022年厦门首轮土拍,建发房产作为“地主”,当之无愧拔得头筹。公司94.4亿拿下3块地,拿地金额占此轮集中供地总出让金的60%。建发拿下了去年厦门第三次集中供地中流拍的地块,成交价32.7亿元,溢价率12%,为本轮最高溢价率。

事实上,厦门建发2021年初以来积极参与集中供地竞拍,拿地主要集中在厦门、福州、漳州福建省内核心二线城市。自2021年下半年以来,建发以总额约231亿元拿下19宗地块,遍及全国各地11个核心城市。

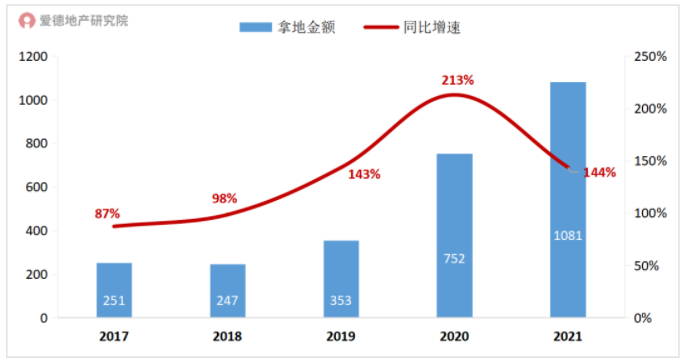

图表4:2012-2022Q1 建发房产权益拿地金额及同比增速

资料来源:通联数据,爱德地产研究院整理

2017年以来,建发房产拿地发力明显,拿地金额同比增速逐年加大。即使是房地产加强调控的近一两年,拿地势头未减。2021年多次位列拿地榜TOP10,比万科碧桂园华润等龙头房企还多。

拿地的节奏,反映出建发房产想要借助其国企身份、发挥其融资优势,在这轮房地产行业的大变革中来“逆势”发展。结合一季度销售势头来看,建发也确实做到了。

四、2022年一季度发债近80亿,融资利率低至2.55%

建发房产拿地出手阔绰,其背后有着强劲的融资支撑。

其一是自身融资,其二是母公司融资支持。

首先,建发房产自身具备明显资金端优势。

在融资结构上,建发房产为绿档企业,2021年公司净负债率为62.9%,剔除预收账款后的资产负债率为67.6%,现金短债比为3.9倍,暂无偿债压力。公司拥有银行已批未提金额达到563.5亿元,相比2020年增长179%。

在融资成本方面,建发房产2021年平均融资成本率为4.69%,良好的债务能力是公司能够保持快速增长的根源,将会是未来业绩增长的主要推动力。

近期,房企融资环境回暖,尤其从央企、国企身上能感受到久违的融资热情,建发房产也在其中。

2022年1月,建发房产及旗下开发平台公司成功发行5 亿元公司债,融资成本仅3.4%;3 笔超短融合计31亿元,票面利率均在2.62%以下。此外,建发房产在今年还成功发行总额25.3亿元的并购债,最低票面利率仅3.48%,期限长达5年以上。公司通过发行债券用于收并购,将进一步加速成长。

图表5:建发房产近1年发债汇总

资料来源:通联数据,爱德地产研究院整理

此外,厦门建发拿地资金来源还可能得益于其母公司建发集团。

建发集团整体呈现为“供应链运营+房地产”双主业的结构。

公司供应链运营/房地产开发业务分别占收入比为 90%、10%左右,而贡献归母净利润分别占比40%、60%。供应链业务提供了大额的收入和稳定的回款但毛利率不到2%,净利率更是低于1%;而房地产业务提供了相对更高的利润。

建发集团供应链业务自身规模大、周转快、现金流佳,可对房地产业务提供资金支持,推动公司内部资金使用效率更高。

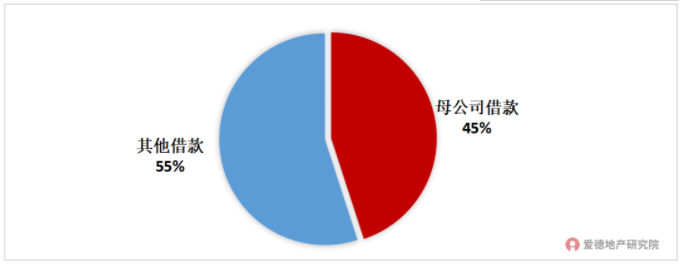

图表6:厦门国际借款结构

资料来源:企业年报,爱德地产研究院整理

根据最新年报,建发国际的借款总额为552亿元,其中来自母公司的借款为244亿元,占比接近45%。不仅融资成本低,还全部是长期借款,不需要在一年内偿还,为建发拿地提供了长期稳定的资金来源。

五、高速发展下,结转比仅30%,交付结转需及时跟上

迈过行业高速增长阶段,叠加消费升级的大趋势,购房者对房屋的品质要求越来越高,产品力已成为决定房企发展的核心一环。

建发房产主要专注于高端改善型项目,创新推出王府中式、禅境中式等系列产品,同时也会导致产品开发周期较长,交付结转慢的问题。

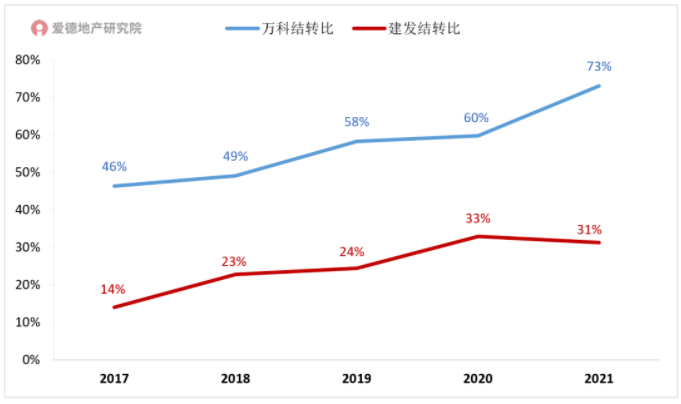

通过近几年结转数据对比,建发房产结转比大致呈上升趋势,但速度较慢,大致保持在30%左右。且与万科、碧桂园等行业龙头还存在1-2倍的差距。

图表7:建发房产销售结转较慢

注:销售结转比=营业收入/全口径金额

资料来源:通联数据,爱德地产研究院整理

产品力是决定项目交付的重要影响因素之一。建发房产后续需不断探索产品标准化模式,提升产品交付质量的同时缩短交付周期,才能让拿地和销售的红利释放,转为公司盈利。

总 结

再惨淡的环境,也总会有逆流而上者。

在本次十五年难遇的行业寒冬中,不少优秀的本土国企,城投公司逆袭突围,成为冬日里的“一抹亮色”。

但是,溯洄而上,总归需要花费更大的力气。只有准备足够的营养,掌握足够的技巧,才能到达逆流的目的地。

对于房企来说亦如是。

民企要加快去杠杆、未雨绸缪,防止出现违约甚至爆雷。

国央企也要不断强化投资决策、综合开发以及销售交付能力,以期在行业转型的关键时刻扮演更重要的角色。