万科地产VS中海地产:未来3年谁更会赚钱?

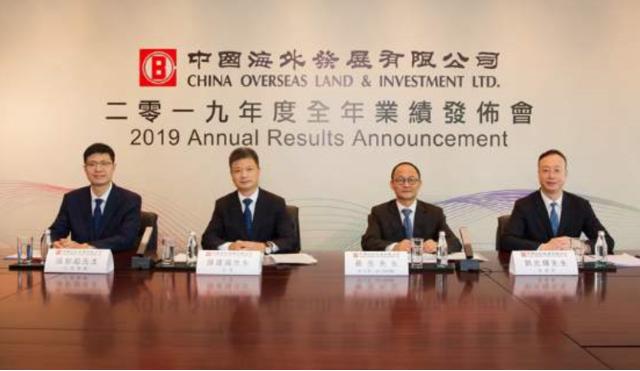

从财报披露来看,中海2019年股东利润416亿元,同比增长10.3%。利润规模仍然高居行业第一位。

这是行业利润之王的显赫成绩单。

但是,我们都知道因为预售制的原因,这主要是中海三年前的销售收入结转而来的经营业绩。

那么,中海2019当年销售带来的当年股东净利润,实际的数字是多少呢?我们来分析一下。

被人忽视的销售股东净利

由于财报披露是当年交付结转后的股东净利,我们需要把它转换成当年销售产生的股东净利。

假设当年销售、当年交付结转,我们来研究中海2019年可能为股东赚了多少钱。

计算公式:

股东净利=营业收入*销售净利润率*权益占比

销售净利润率、权益占比近三年变化不大,粗略估计可以忽略。

主要是这里的营业收入是前三年的销售结转而来,所以应该用当年的合同销售额来代替。

用中海2019年销售合约3771.7亿元港币,代替营业收入1788亿元港币,两者相除,我们可以发现:

当年销售股东净利,是当年结转的股东净利的2.1倍!

财报披露的当年结转的股东净利=416亿,那么,当年销售股东净利为873.6亿!

你看三年时差就导致两倍多的变化。

这么一算,你就知道中海有多赚钱、地产有多赚钱了吧。

2019年销售产生的股东净利将在2022年的财报上体现出来。

难怪财报公布的当天,中海的股票大涨了吧!人们看到了中海三年后的利润含量。

中海、万科、碧桂园,谁最会赚钱

近三年中海的结转股东净利,财报披露的,370亿、409亿、416亿,平均增速为6.2%。

同时期,根据财报披露:

均衡型房企的典型代表,万科结转股东净利润280亿、337亿、388.7亿。平均增速19%。

快周转型房企的典型代表,碧桂园结转股东净利润260亿、346亿、395亿。平均增速26%。

相比之下,三家房企的股东净利规模上,万科、碧桂园与中海相差2年左右。

但是万科和碧桂园的增速是中海的3倍多和4倍多,他们只需要一年即可追上中海。

我们再来看三家的销售股东净利:

经过简单测算,近三年中海的销售股东净利是521亿、657亿、873亿,平均增速为33.8%!

万科2019年销售股东净利润应该为610亿、687、661亿。平均增速为4%,2019年增速为-3.8%。

碧桂园2019年销售股东净利为629、664、628亿。近三年几乎没有增长。2019年增速为-5.4%。

我们看到,在2017-2018年,中海的销售股东净利已经被万科和碧桂园追上了,但是凭借稳定的平均增速33.8%,2019年又反超他们。因为他们的增速下降的太快了。

这些利润将在2020-2022年财报披露的结转股东净利上得以体现。

也就是说,未来三年,财报披露的股东净利,中海很可能被万科和碧桂园超越。

但是从更长周期来看,中海销售股东净利增速更快,万科碧桂园将很难追上中海的。毕竟873亿,要比最接近的万科661亿,多出200多亿。

股东净利的比拼,是最硬核实力的较量。

这个时候,就看出中海跨越周期的奔跑能力。

尽管业内很多唱衰的声音,但是我们发现中海至少在3年后,股东净利的规模和增速仍然遥遥领先。

未来一年一度的年报公布,我们仍将感叹于中海的稳健和赚钱能力。

当然,如果要更精准测算,还需要考虑更多变动因子。

例如调整合并报表的影响、净利润率变动、权益占比变动、外汇变动、数据来源及口径的确定等等。

销售结转比的秘密

为什么,中海的结转股东净利明年即将被万科碧桂园追上,而销售股东净利还将远远领先于他们呢?

在销售净利润率、权益占比基本稳定的情况下,销售股东净利与结转股东净利的转换因素就是销售结转比,

销售结转比=销售合约/营业收入

中海近三年销售结转比:

2017年为1.4,2018年为1.6,2019年为2.1,两年增长50%。

趋势表明,未来三年中海的结转股东利润释放将更为猛烈。

万科近三年的销售结转分别是:

2017年2.18,2018年2.04,2019年1.7。

连年逐步下滑,两年下降22%。难怪万科财报公布当天,股价显著下跌。

碧桂园近三年的销售结转比:

2017年2.42,2018年1.92,2019年1.59。呈现更为显著的逐年下滑态势。

这样以来,他们与超级稳定的中海,当然越来越远。

销售与结转的动态平衡

从中海近三年的销售结转比来看,1.4、1.6、2.1,逐年提速。那么是销售的推动,还是结转在起作用?

我们来分析一下。

2017-2019的销售额分别是,2321亿港币、3012亿港币、3771亿港币,平均增速为31%,说明中海的销售增长特别稳健。

特别是在2019年行业低谷期仍然达到了25%,头部房企多数在10%以内甚至负增长。

而这三年的营业收入分别是,1660亿港币、1714亿港币、1788亿港币,平均增速为7.7%,2019年增速为4%。

相比之下,中海交付增速远远低于销售的增速,从而导致更多的销售利润被“雪藏”。

我们来看万科的情况,

近三年销售分别为5300亿、6069亿、6308亿,平均增速为9.5%。

近三年营收分别为2429亿、2977亿、3679亿,平均增速为25.7%。

万科的销售增速远远慢于交付增速。一方面近两年万科销售确实增长乏力。

另一方面,万科的营收增长都相对稳定,交付能力较为稳健。

再来看碧桂园的相关数据,

近三年销售额分别为5500亿、7287亿、7715亿,平均增速为20%。

近三年营收2269亿、3791亿、4859亿,平均增速为57%。

碧桂园的销售增长在行业里也是非常领先的。交付增长竟然更快。这说明碧桂园在销售和结转,双方面都形成了良性的高周转。

股东净利的天花板有多高

如果按照近三年中海的结转股东净利平均增速为6.2%来推算。

未来三年结转股东净利分别为442亿、469亿、498亿。这应该是中海的股东利润保障值,是底线。

其挑战值的上限就是,近三年中海的销售股东净利是521亿、657亿、873亿。三年之后,他们都将由销售实现了交付结转。

那么,就看中海愿不愿意把销售利润尽数转化为财报上的结转利润,或者有没有交付能力了。

从销售的角度来看,如果按照中海近三年的销售股东净利的平均增速33.8%来推算,

未来三年的销售股东净利将分别达到1168亿、1562亿、2091亿。中海很可能是第一个过千亿和两千亿的房企。

这就要取决于中海未来的销售增速能否保持目前的稳定高速了。

从这两年中海元气回归的强劲势头来看,这是大概率事件。

毕竟中海2019年的拿地金额达到1034亿,排到行业第4位。2020年前三季度的权益销售排名也已经上升到行业第4位。

总结

所有企业的经营动作,最终都可以归结为利润成果。

股东净利润,是检验企业经营成效的一大法器。

由于预售制的原因,对经营管理来说,目前的财报数据,太多失真现象。

销售收入、利润等指标都反映的是三年前的“过时”数据,

要解决财务业务两张皮的问题,财务数据才能成为实时反映当下经营管理的晴雨表和指南针。

只有真实反映经营业绩和股东收益,才能客观真实反映企业真正实力。

通过对实时数据的走势分析,预测和发现企业未来的经营现状,更有利于更好的指导未来的经营管理。

2017-2019年,行业波澜起伏。各家企业经营状态如何呢?人们无法直接的判断分析。

我们希望能够找到一个简单直观的方法,更高轻松的看清企业动态的真实实力。

数据来源:中海上市年报、wind、克而瑞

责编:吕娜