TOP10房企:谁是未来的利润之王?

TOP10房企权益净利系列研究②

在TOP10房企权益净利的研究中,我们发现,2019年,中海权益净利排行从第四名登顶第一;绿地权益销售收入第六,但权益净利却排在最后。为什么中海可以在房企权益净利的角逐中逆袭成功,绿地增收不增利的原因又是什么?

本文在进一步拆解权益净利指标的基础上,通过对权益净利指标变化和预测的详细分析,找出TOP10房企权益净利增长的关键性指标,并验证企业各项指标对其权益净利影响程度的相关结论。

文中的公式及各指标数据均已经过修正,修正逻辑请详见TOP10房企权益净利系列研究①:权益净利预测:2022年,万科赚钱能力重回行业第一?

壹

TOP10房企权益净利对比分析

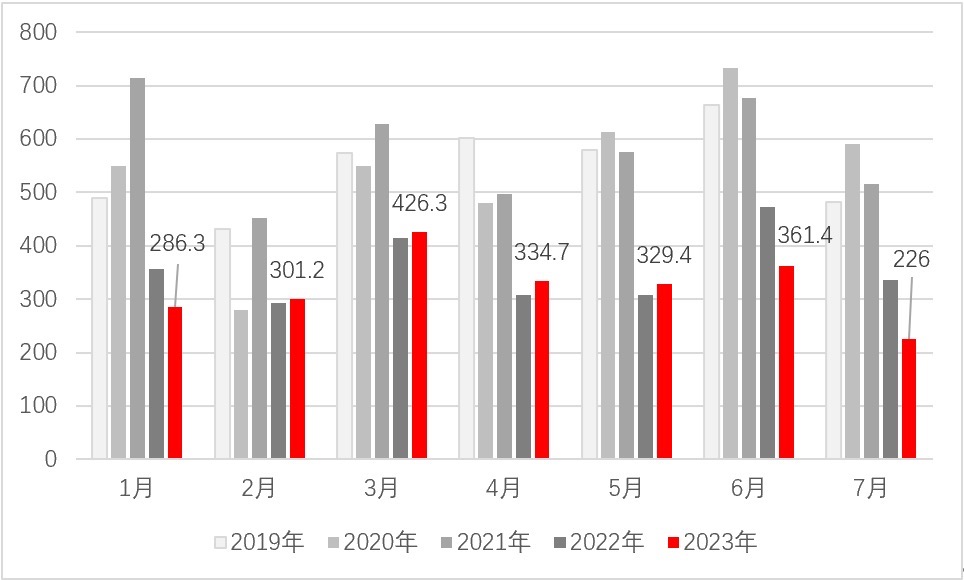

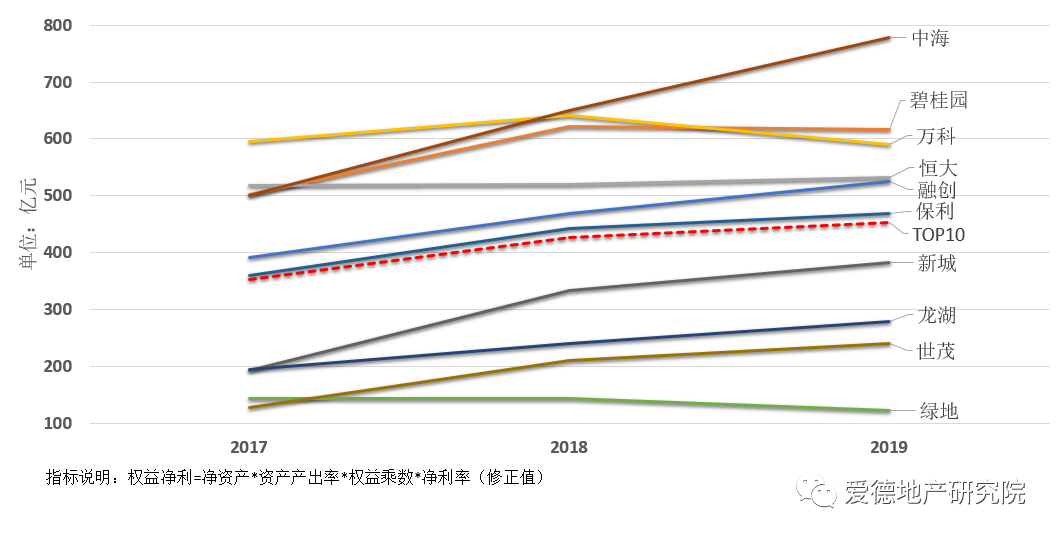

趋势分析:中海超越房企三巨头“万恒碧”

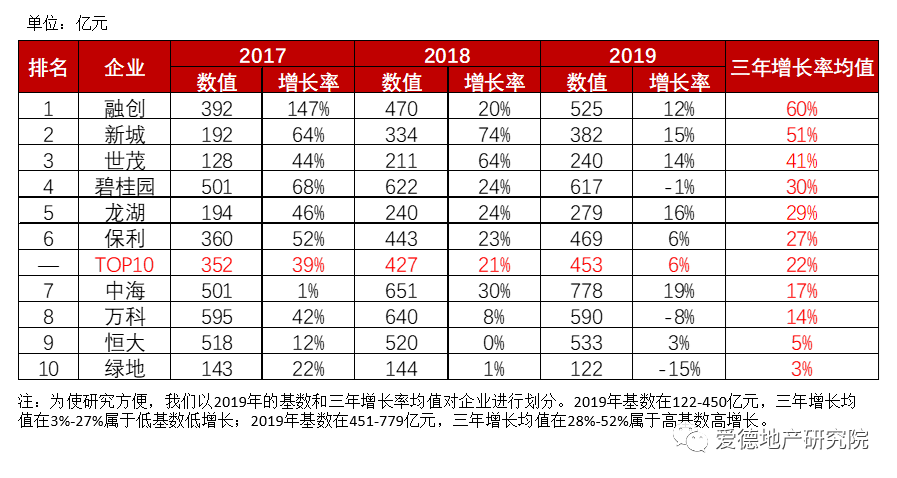

图1 2017-2019年TOP10房企权益净利变化

从2017-2019年TOP10房企权益净利变化图来看,中海、碧桂园、万科、恒大、融创和保利的三年的权益净利均维持在均值以上。根据图中增长的趋势,我们可以将TOP10企业大致分为以下四类:

1.快速增长类:由一项或多项指标加速增长所贡献

在地产行业的下行周期,房企净利率指标提升困难,快速增长类的房企多是因为净资产、资产产出率和权益乘数的一项或多项指标提升,从而获得权益净利的快速上升。

(1)中海:自2017年的第四名开始逐年上升,2019年超越碧桂园成为第一;

(2)融创:从2017年开始稳步提升,直至2019年权益净利追赶上恒大;

(3)新城:新城的增速保持得不如前两家企业平稳,但2018年的增长依然很显著。

2.平稳增长类:企业经营变革期,增长维度轮动,导致权益净利整体增长并不显著

以下四家房企,分别在负债降低、净资产提升、杠杆加大、周转提速等维度进行调整和转换。

(1)恒大:2017-2019年权益净利稳中有进,上升幅度较小;

(2)保利:2017-2018年权益净利增长速度加快,2019年增速放缓;

(3)龙湖:2017-2019年权益净利上升幅度明显大于恒大;

(4)世茂;与保利类似,权益净利先加快增长后放缓脚步。

3.先涨后跌类:四大关键因素中,单个或多个指标的逐步下降

受行业严厉调控的影响,资产周转率和净利率下降显著,对权益净利的影响逐步显现。

(1)万科:2017年权益净利排名第一,经过2018年小幅增长后,2019年下跌至第四;

(2)碧桂园:2017-2018年上涨明显,2019年小幅下跌。

4.整体下滑类:杠杆率和资产产出率双双下降

在四个影响因子中,权益乘数的优势在消失。

绿地:2017-2018年较为平稳,2019年下降幅度加大,与世茂的差距越拉越大。

增长率分析:融创、碧桂园成为高基数高增长的代表

表1 TOP10房企三年权益净利增长率均值排行榜

从增长率排行榜来看,TOP10三年增长率均值为22%。以融创为首的六家企业增长率高于均值。根据企业增长模式,我们将企业分为:

1.高基数高增长:头部企业处于高速发展时期,净资产规模扩张快

(1)融创:以60%的增长率占据榜首,得益于2017年权益净利增长147%。这一年,融创净资产大幅增长达到71%,推动权益净利的大规模上升;

(2)碧桂园:增长率为30%,排名第四。同样因为2017年净资产增长43%,带动当年权益净利上升68%。

2.低基数高增长:第二梯队企业开始发力,资产产出率和净资产增长较快

第二梯队的企业基数较低,具备发展潜力和上升空间。三年增长率均值高说明企业拥有保持高增长的连续性。

(1)新城:以51%的增长率排名第二。得益于2018年净资产增长96%,推动当年权益净利上涨74%;

(2)世茂:增长率41%排行第三,是因为2018年权益净利提升64%。背后的原因是当年资产产出率上涨41%;

(3)龙湖:增长率29%排名第五。

3.高基数低增长:遭遇内外因素,企业进入了调整期和稳定期

高基数低增长的企业中,万科和恒大属于大型的龙头企业,已经进入低增长时期,增长率较低且保持平稳。中海表现持续稳健,尽管增长率较低,但是基数较高,从而获得较大增量,权益净利从第四逆袭到行业第一。

(1)万科:增长率为14%,排行第八;

(2)恒大:增长率仅为5%,排行第九;

(3)中海:增长率17%,排行第七。

4.低基数低增长:企业进入瓶颈和低谷

排在末尾的绿地,权益净利的基数和增长率双低。曾经的高增长过后,进入低谷期。

未来预测:万科一路攀升或将重回行业第一

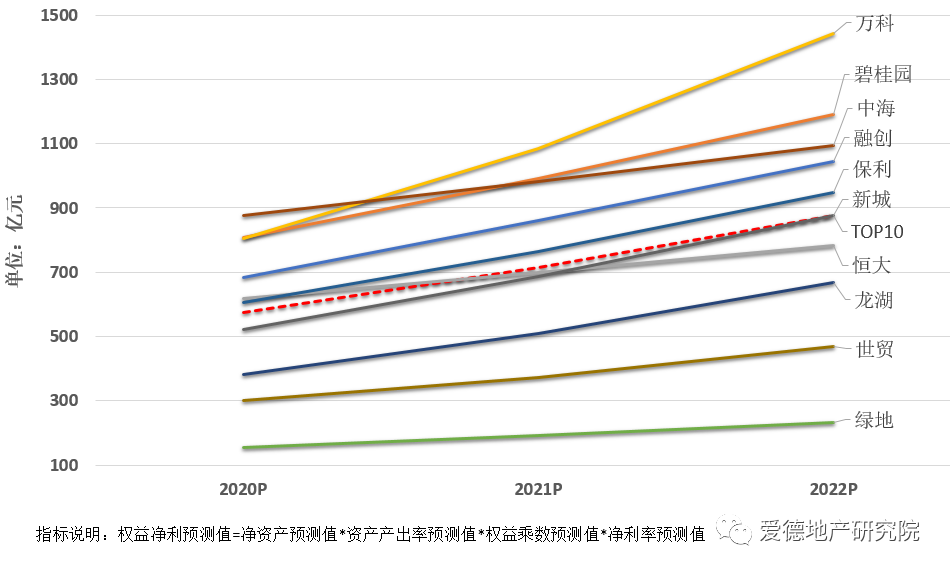

图2 2020-2022年TOP10房企权益净利预测

(预测方法详见权益净利预测:2022年,万科赚钱能力重回行业第一?)

根据2020-2022年预测图显示,万科、碧桂园、中海和融创权益净利仍保持在均值水平的上方。其中,

(1)万科的权益净利的增速加快,重回行业第一。主要是因为万科由前期依靠净利率带动增长转变为净利率、净资产和权益乘数三项指标共同发展;

(2)与上一轮的变化相比,碧桂园仍能保持较大的上升幅度,原因在于仅由高杠杆带动增长转变为由“规模+杠杆”双项指标拉动增长;

(3)中海的上升态势虽较为平稳,但权益净利水平仍能保持在高位。也是因为前期净利率指标推动作用显著,后期逐渐实现三项指标冠军;

(4)融创前期发展迅猛,成为行业的一匹黑马,未来权益净利预计可以持续上升。前期主要依靠“杠杆+利润”增长的融创,后期净资产规模跟上,“杠杆+周转”相辅相成,增收同时增利。

TOP10均值趋势:规模和利润影响比重加大

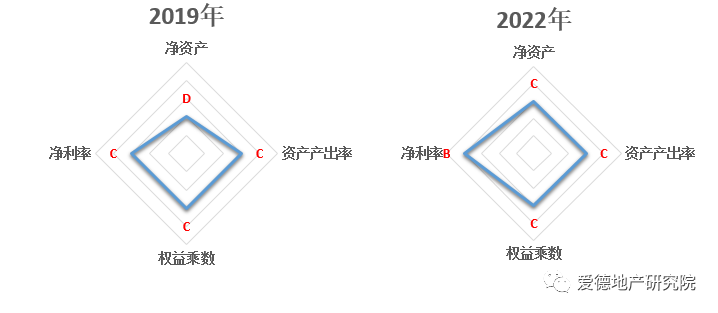

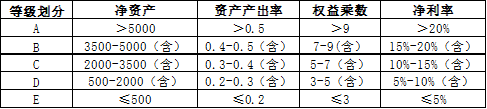

图3 2019及2022年各指标均值能级分布

注:各指标等级划分标准

对比2019年和2022年指标均值能级分布,可以看出当前各指标对权益净利的影响程度和未来发展的方向。

2019年,资产产出率、权益乘数和净利率对权益净利的贡献程度较高,而净资产规模较为落后。

2022年,行业内的净利率或将成为权益净利主要的增长动力。同时,随着行业集中程度的不断提高,净资产规模的短板也将补齐。

如果将TOP10均值作为一个“分水岭”,我们能够推测出权益净利高于均值的企业增收创利能力在行业中已经属于佼佼者,而低于均值的企业未来还存在很大的上升空间。

贰

TOP10房企指标能级分析

基于权益净利指标拆解的基础上,我们知道权益净利是受净利率、资产产出率、权益乘数和净利率四个指标共同影响。每个指标反映的是企业不同的经营能力,具体如下

图4 权益净利指标拆解

根据这四类指标对TOP10房企的影响程度,我们将房企的发展模式划分成以下三种:

“单高”型企业

1.恒大:高规模

恒大2016年主要依靠高杠杆发展,2022年或将转变为净资产指标带动增长。

图5 恒大经营模式变化

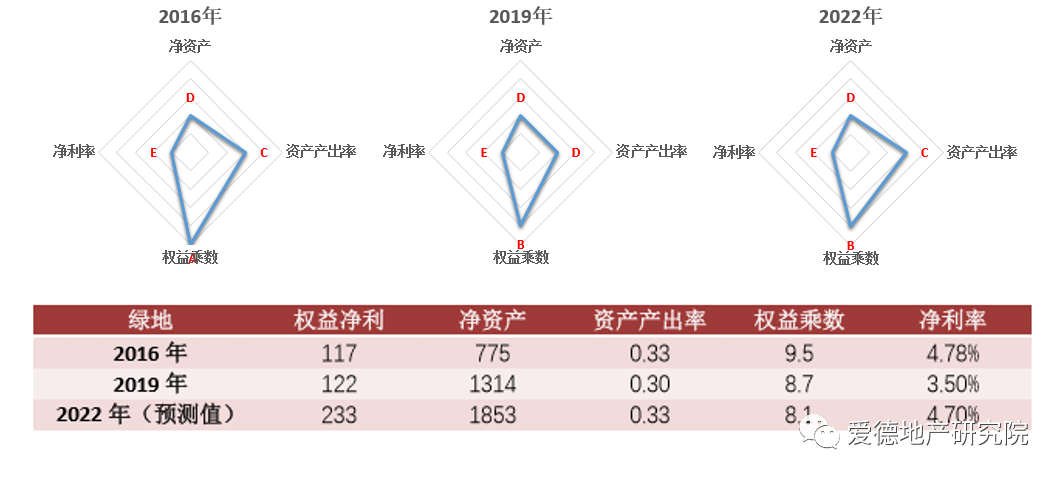

2.绿地:高杠杆

根据2016、2019及2022年三个时点的研究结果显示,加杠杆发展是绿地主要的发展模式。

图6 绿地经营模式变化

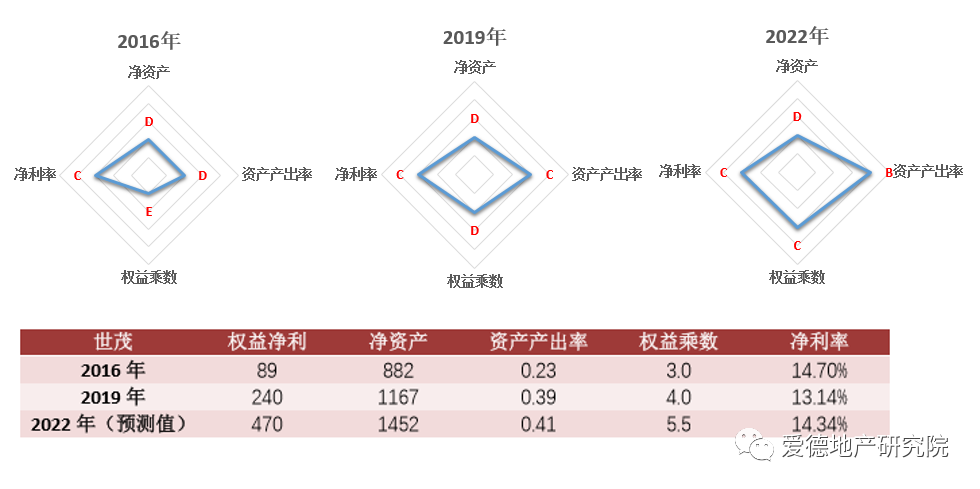

3.世茂:高周转

世茂前期各项指标的贡献程度较为均衡。2022年或将出现发展结构调整,权益乘数将有很大的提升,资产产出率成为主要的增长动力。

图7 世茂经营模式变化

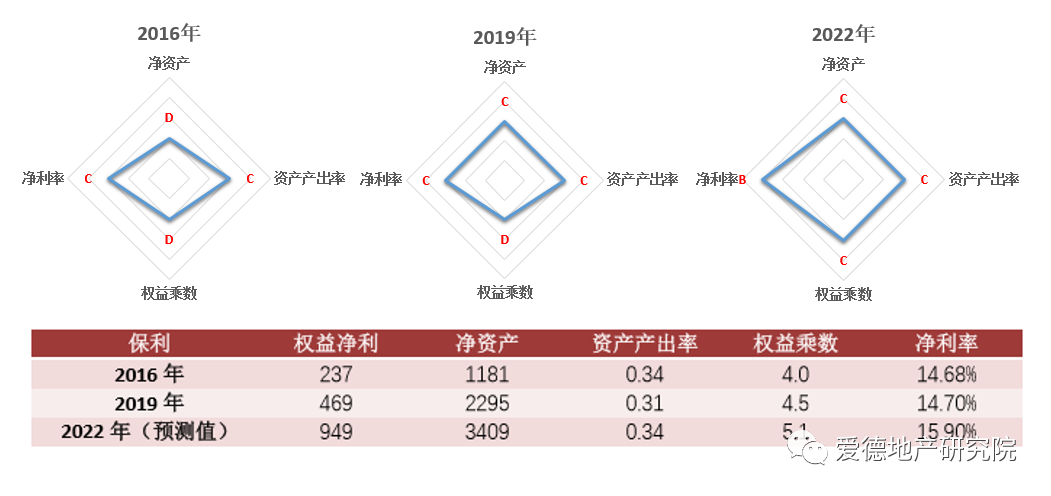

4.保利:高利润

保利一直保持着相对均衡的发展态势,2022年净利率和权益乘数提升,或将成为由净利率带动增长的利润型企业。

图8 保利经营模式变化

5.龙湖:高利润

2016、2019及2022年,龙湖的利润优势显著。

图9 龙湖经营模式变化

“双高”型企业

1.融创:高杠杆+高周转

2016年融创主要依靠净利率和权益乘数两项指标,2022年或将转变为由资产产出率和权益乘数拉动增长。

图10 融创经营模式变化

2.碧桂园:高杠杆+高规模

2022年碧桂园的净资产优势或将后来居上,与权益乘数共同推动权益净利的提升。

图11 碧桂园经营模式变化

“三高”型企业

1、万科:高杠杆+高规模+高利润

万科2016年主要依靠净利率带动增长,2022年或将转变为净利率、净资产和权益乘数三项指标共同发展。

图12 万科经营模式变化

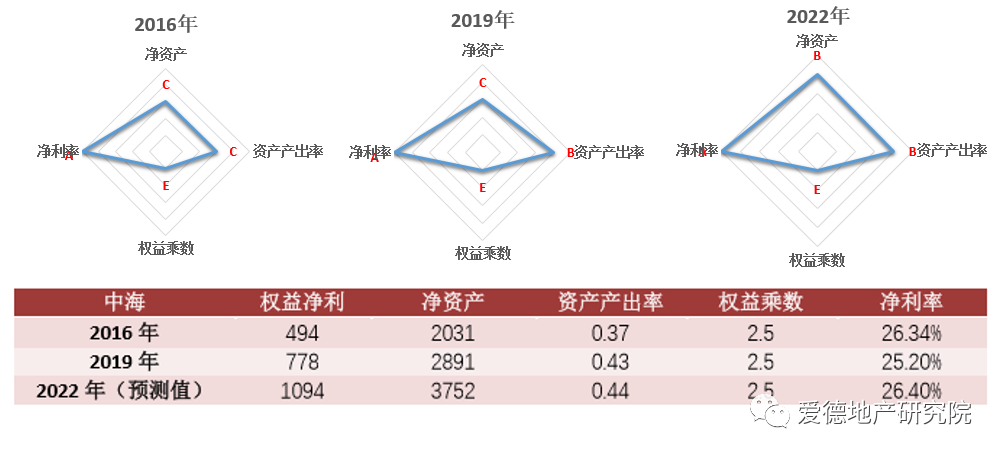

2.中海:高周转+高规模+高利润

中海2016年的净利率指标推动作用显著,2022年或将实现“净利率+净资产+资产产出率”三项指标冠军。

图13 中海经营模式变化

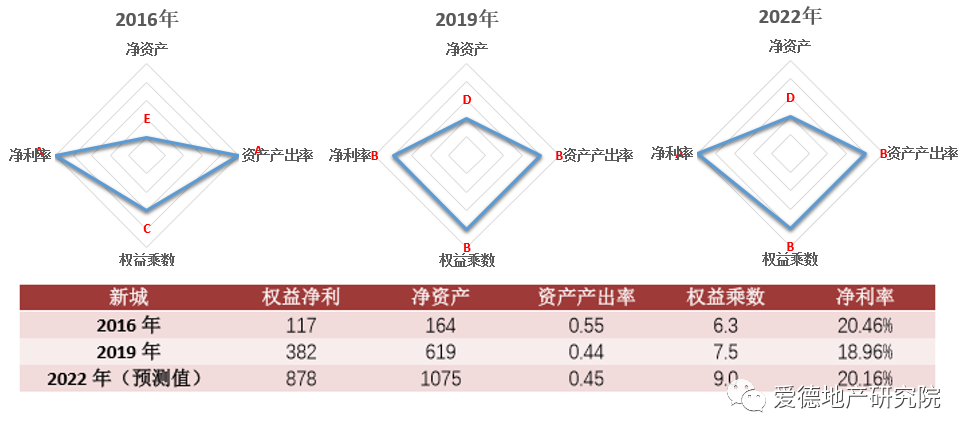

3、新城:高杠杆+高周转+高利润

新城在2016年是“净利率+资产产出率”双项冠军,随着权益乘数逐年提高,在2022年或将成为“三项全能”型企业。

图14 新城经营模式变化

总结

“杠杆—周转—规模—利润”体现了房企各项指标阶段性的推动作用。从成长期到稳定期,从加杠杆增长到寻求利润的增长点,是房企经营实力成长的完整过程。

从权益净利对比分析的结果来看,单一指标对权益净利的推动作用始终有限,例如绿地,仅靠权益乘数带动不了现阶段的权益净利向更高水平和更高增速发展。

而权益净利水平始终在均值上方的企业,如万科、碧桂园、中海和融创,都逐步调整发展模式,补齐短板,朝着更均衡的方向发展。因此,我们得出结论,四项指标的均衡发展才能给权益净利带来更为稳定持久的增长动力。

作者:爱德地产研究院-经营研究组。合作与交流,欢迎添加小爱微信sapi01