指数跌破1000点,八大机构增持,公募REITs迎来投资良机

2023年,公募REITs的价格和指数,不断下滑。前期投资者信心持续低落。

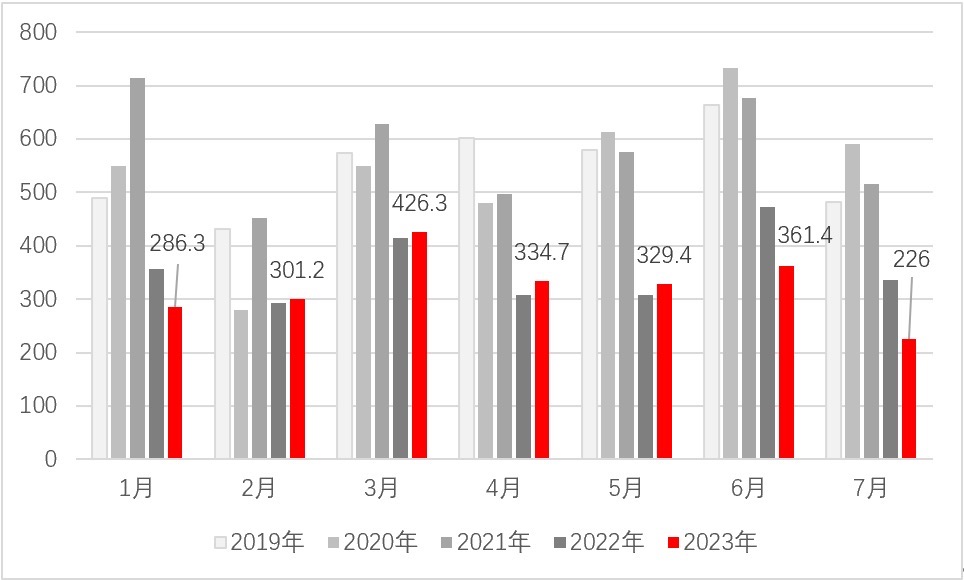

然而,繁荣与萧条本就是硬币的两面。或许,公募REITs正在迎来长期理性发展和优质投资机会。 1 指数跌破1000点 6月2日,中证REITs全收益指数跌破1000点心理关口,前期投资者信心也降至冰点。 6月7日,指数进一步跌至930点,创下公募REITs上市以来的最差表现。好在后续几日,指数有所回升。 中证REITs全收益指数今年以来的走势 而在2022年,中证REITs全收益指数一度涨至1305点。人们欢欣鼓舞,庆祝一个新的投资时代的到来。 自从首批9只公募REITs基金正式上市,一路单边上涨的火爆行情就此告一段落。市场的波动起伏或许会成为常态。 2 10家REITS的收益达到-10% 截至6月7日,2023年几乎没有REITs得到正收益。 中交REIT和中关村REIT的收益已经跌破-20%。-10%收益的REITS也已经达到10家。前期火爆的产业园REITs也都是负收益。 仅剩国家电投新能源、京能光伏、京东仓储这三只REITs勉强维持在0收益的位置。湖北科投光谷尚在等待交易中。 各REITs现价和年初至今的收益表现 数据截止到6月7日。 2023年4月27日,出现一个历史性的时点。27只REITs整体市值跌到906亿,跌破发行规模909亿。 3 今年REITs仅发行4只 二级市场低迷,今年REITs发行的短期节奏有所放缓。 公募REITs历年发行节奏 截止到6月初,今年只发行了3只REITs。得到批准的中金湖北科投光谷产业园REITs,尚没有上市交易。 公募REITs历年发行节奏来看,半年发行4只的节奏,远远慢于2021年全年的11只,以及2022年的13只。 2022年共申报项目18单,通过审核发行项目13单。 此前,发改委韩志峰透露,2023年力争REITs发行数量达到60只,发行规模达到2000亿。这意味着今年发行审核速度将会提升,发行规模将会超目前总量的一倍。 但目前来看,实现的难度挺大。 2021年5月17日间,首批9只公募REITs基金正式获得证监会批复。目前,市场存续已上市交易的REITs有27只,另有一只待交易。 已上市的REITs,从项目属性上主要包括特许经营权和产权类两种,从项目类型上主要包括交通基础设施、园区基础设施、保障性租赁住房、生态环保、仓储物流、能源基础设施等类型。 4 经济和房地产的波动拖累REITS REITs与宏观经济和房地产业务是高度相关的,特别是产业园区REITs。 近期宏观经济的下行,对REITs产生直接影响。 例如近期OPPO旗下的哲库科技的关停,就对张江光大园REIT产生显著影响。哲库科技退租的张润大厦,就是张江光大园REIT近期扩募购入新的基础设施项目。哲库科技实际租赁面积占可租赁面积的45.97%。 哲库科技的关停,直接影响相关标的的租金收入,进而影响华安张江光大园REIT的股息。好在管理方及时重新招租,目前已经收到租赁意向可消耗近80%的退租面积。 同时,房地产的销售和价格也会影响各类基础设施固定资产的价值重估。 随着4、5月份销售市场显著下滑,房企融资平淡下来,万科、龙湖、华润、中海等典型房企的股价显著下滑,普遍降幅在15%-40%之间。 无论是民企还是国央企,无论是一二线布局还是三四线布局,经营稳健尚无暴雷忧患的房企,尚且发生这么大幅度的下跌,足以说明市场面临新的严峻形势。 万科股价近2个月下跌15% 5月底,万科股价下探至13.6元,已经触及去年10月底最低点的13元区间。这个价格较4月初的16.2元高点,下跌15%左右。 万科股价反弹至去年12月份的高点20.6元之后,今年一路下滑,累计下跌30%左右。今年3月份的小阳春效益体现也不够显著。 这很大程度上说明,今年的房地产市场或许并没有大家想象的那么乐观。 5 REITs冷热周期的轮动转换 目前REITs二级市场的深度熊市,是与前期的牛市进行轮动转换的。 从中证REITs全收益指数全周期来看,1140位中位线。长期来看指数将围绕此线产生较大幅度的波动。 自首批REITs上市以来,市场对REITs充满热情。在高峰时期,全市场平均溢价率40%左右。 有上涨必有下跌。2022年10月开始,REITs就步入下跌通道。 但是到目前,大部分REITs的溢价率仍然是正的,折价率还没有低更多吸引资金进场的程度。 因此,REITs市场重新吸引资金,不仅仅需要宏观经济转暖,也需要REITs的估值足够便宜。 6 REITs常态化发行 2023年3月24日,证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,进一步拓宽试点资产类型。优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs。 同时,推动扩募发行常态化,鼓励运营业绩良好、投资运作稳健、会计基础工作规范的上市REITs通过增发份额收购资产,开展并购重组活动。加快推动首批扩募REITs项目落地,完善扩募定价机制,鼓励更多符合条件的扩募项目发行上市。 2023年2月24日,央行、银保监会关于《关于金融支持住房租赁市场发展的意见(征求意见稿)》公开征求意见。本次央行银保监会17条直接提出“稳步发展房地产投资信托基金(REITs)”。 全球公募REITs成熟市场中,房地产REITs最为成熟,能够借鉴的经验最多。 在降息周期里,作为利率敏感型产品,REITs更能为投资者提供超额收益。特别是在破解房企业融资困境的背景下,房地产REITS推出的显得更急迫切。 7 权益人增持 面对二级市场连日来的下跌,多只REITs的原始股东坐不住了,开始出手护盘。 华夏中国交建REIT、华安张江光大园REIT、建信中关村产业园REIT、中信建投国家电投新能源REIT陆续发布增持公告。 6月6日,中国交建REIT发布公告,原始权益人中交投资和中交二航局拟增持的份额数量不超过3420万份,占本基金已发行基金总份额的 3.42%。 近日,张江高科拟增持华安张江光大园REIT,增持金额不超过人民币1亿元。华安张江光大园REIT今年以来跌幅已经超过12%。 建信中关村REIT的原始权益人的控股股东——中发展集团拟增持本基金份额。 中信建投基金发布公告称,原始权益人之一致行动人百瑞信托计划6个月内,增持基金份额数量不超过1600万份,占已发行基金总份额的2.00%。 除原始权益人外,基金管理人及其关联方也亲自“下场”自购。华夏基金、华安基金、中航基金、建信资本纷纷公告,拟使用固有资金增持中航京能光伏REIT和建信中关村REIT份额,合计增持资金超过1.4亿元。 原始权益人及管理人对REITs及项目未来发展前景的信心和长期投资价值的认可,有利于基金持续、稳定、健康发展。 总 结 市场估值理性回归,长期配置价值凸显。此轮下跌,蕴含着较大的投资机会。 从内含报酬率来看,部分超跌的REITs产品已经开始具备长期配置价值。以6月6日高速公路REITs收盘价计算,内部收益率已经提升至10%以上。远高于4%的平均值。 未来的REITs市场将出现频繁的上下波动,这是资本市场的自然现象。