地产四巨头:与恒大、万科、碧桂园相比,融创强在哪里?弱在哪里?什么时候当老大?

地产四强之中,融创是最后一个公布年报的。

它与TOP3的距离有多大?

哪些能力又特别突出?

融创一直想当老大的梦想真的放弃了吗?

增速同比大幅下滑的2018年,孙宏斌默默地做了些什么?

我们通过与恒大、万科、碧桂园的横向对比,从中找出蛛丝马迹。

发展能力:跑的快吗?

这一轮上升周期下,融创可谓是最耀眼的那颗明星。

融创从2015年的725亿第9名,连续两年翻番,追击到现在第4名,可谓引领了一波倍数增长的现象。连续2年稳居行业第四,很不容易。

规模不再是融创发展的重点,“我们赶不上前面那三位(碧桂园、万科、恒大),后面那些也赶不上我们,”孙宏斌再次调侃道,“我不想当老大都好多年了,对融创现在的行业排名很满意。”

图片来自融创官微

1、合同金额:只差2个月的小目标

从合同金额来看,融创4608亿,恒大5513亿,万科6069亿,碧桂园7287亿。融创排第4位,与恒大只差2个月的销售额了,可谓近在咫尺。

从权益销售额来看,融创为3262亿,TOP3中最少的万科也有4248亿,只差30%左右的体量。

目前融创的市场占有率达到了3%,强者恒强,行业集中度越来越大,融创还有很大的增长空间。发达市场领头房企的市场占有率在8%左右。由于我国各种资源的垄断性更强,市场占有率可能高达10%左右。

近3年综合增长率,可能有房企与融创试比高。但是在这么大的体量下,在前十强内连续跨越多个规模鸿沟的企业,并无限接近第一阵营,也只有融创一家了。

2、营业收入:还差1倍以上

图片来自融创官微

2018年,融创实现收入1247.5亿元,同比增长89.4%,位居全行业第四,上市9年来首次突破千亿。

与万科营业收入2977亿、碧桂园3791亿、恒大4662亿相比,融创的收入还有两三倍的距离。但是融创的产品更多是高端产品,营业收入主要来自2016左右的销售结算,那时融创的销售还在1500亿的规模上。后续几年交付增多,其营业收入会提升更快。

3、股东净利:还差1倍以上

融创归属股东净利润166亿元,同比增长50.6%。

同期恒大归属股东净利374亿元、万科338亿元、碧桂园346亿。融创还差1倍以上。

4、资产规模:还差1倍以上

融创总资产7167亿,同比上年末的6231亿增长15%。与恒大总资产18800亿、碧桂园16297亿、万科15286亿,也都是差一个翻倍的身位。

融创老孙说,不想当老大很多年。

万科郁亮说,不想当老大很多年。

碧桂园杨主席说,真的不想当老大了。

嘴上说不要,身体很诚实。结果只有碧桂园公布了权益销售额,硬生生的把自己在众人眼中的行业第一,给整成了老三。

万科和融创还是照惯例公布了合同销售额。如果公布权益销售额,他们将下降1-2个关键的排名。公布合同销售额的还是放不下规模致胜的执念,公布权益销售的那是真的看淡了规模这东西。

你说谁的心里还在想着当老大呢?

从整体规模来看,融创要闯入行业前三,甚至冲击老大的宝座,至少要等下一个行业上升期了。

这个时间还要多久,尚不得而知,目前调控全面放松的可能性不大。

不过,融创已经在周转运营能力、土地储备等方面已经做好了准备。

盈利能力:跑的好吗?

整体来看融创的盈利能力已经与万科接近,在规模和利润之间做了很好的平衡。但是其三费控制能力还需提高。

5、净利率:与万科相当

净利润率代表的是公司赚钱能力。

融创权益净利率约12.4%,与万科相当,在规模和利润之间做了很好的平衡。

同期,恒大净利率为16.8%,万科12.7%,碧桂园9.1%。仅从这个指标看,碧桂园是快周转型企业,万科是典型的均衡型企业,恒大是利润型企业了。

6、营销成本:较高

融创43.6亿的营销及市场推广成本相对于1247.5亿的客户合约收入,得出营销费用率为3.49%。相比恒大3.3%、万科2.65%、碧桂园3.3%,融创还是高的。

7、管理成本:较高

融创本期录得73.6亿行政成本,管理费用率为5.9%

相比之下,恒大3.17%、万科3.46%、碧桂园4.38%,可见融创的高激励不是虚的。

8、财务成本:比万科还低

融创本期录得21亿财务成本净额,综合财务费用率为1.7%,这竟然比万科还要低,可能主要受到资本化财务成本的影响,值得后期专项深入研究。

同期,恒大3.13%,万科2%,碧桂园3.5%。

融创本期的综合融资利息为6.8%,至少要比万科4.5%高很多。逻辑上融创的实际财务成本不会很低。更多是财务统计口径出现了偏差。

周转能力:跑的稳吗?

9、总资产周转率:较低

房企的运营能力,更像是一个多障碍的赛车游戏,看谁整体上跑的更快。高手往往游刃有余,各项技巧都能精准控制,综合平衡。

快周转就是要快建、快开、快销、快回。

在研究企业经营效率方面,总资产周转率代表的是公司资产运用效率的一个重要指标。总资产周转率=营业收入/资产总额

融创资产周转率为0.17,万科为0.19,恒大0.25,碧桂园为0.23。

这个比值越大,说明其资产套现能力越强。所以整体来看融创的周转速度是最慢的。这主要是因为其近2年大量新增土地战略储备所导致的。

尽管营业收入是前几年的销售结算所得,资产总额会因为这两年的新增土地和价格升值,导致总资产周转率计算结果发生很大的偏差。但是在同样的周期内横向比较不同企业的资产周转率,还是有较强的参考价值。

10、销售权益比:与万科相当

数据显示,融创权益销售额为3262亿。其销售额权益占比71%,处在行业里合作开发的平均水平上。这是一个既能发挥合作杠杆的效益,又不至于品牌遭受伤害。

同期,恒大销售额权益占比为95%,碧桂园68.8%,万科70%。

合作开发中,大品牌一定要操盘。因为操盘项目的管控会更加复杂,容易出漏洞。2018年出质量问题的楼盘多数都是合作项目。

11、储销比:几乎是碧桂园的2倍

融创2018年销售面积3026万平,2.56亿平土地储备够用8.46年。从其储销比来看,已经为下一个阶段翻倍增长,储备了足够弹药。

同期,万科土地1.5亿平土储只够用3.7年,恒大3.03亿平5.5年,碧桂园2.4亿平4.4年。

12、地货比:与碧桂园相当

正如孙宏斌说的,土地价格那贵了,其他什么能力都是鬼扯。

价格方面,融创土地85%位于一二线城市,平均成本仅为4181元/平方米。与同样以一二线为主的万科5427元/平相比,具有明显的价格优势。

但是与号称75%土储位于一二线城市的恒大相比,则相差太远。恒大每平只有1635元,这是一个不可思议的拿地价格。恒大的土地位置与城市级界定,也需要进一步研究。

融创的销售单价是1.5万左右,对应的地货比为1:3.6。与碧桂园相当,比万科更有提价空间,但是与恒大相去甚远。

同期,恒大土储地货比为1:6.4,万科1:2.4,碧桂园1:3.8。

地货比是重要的经营杠杆,对于扩大利润空间、提升周转速度都有很大的帮助。简单来说,同样1块钱拿地,恒大可以卖出6.4元的房价,而万科只能卖出2.4元的价格,碧桂园则可以卖出3.8元的价格。

13、净负债率:高杠杆与恒大接近

行业处在降杠杆周期内,融创的净负债率水平保持下降趋势。

融创本期净负债率为149%,同比大幅下降了53个百分点,降杠杆取得明显成效。

同期,恒大净负债率152%,万科30.9 %,碧桂园49.6%,阳光城净负债182%

行业净负债率的均值为85%左右,恒大、融创都处在降杠杆的过程中。

同时,万科近年的扩张速度太慢,很可能与净资产负债率过低有关。净负债率也要用到合适才行,不能保守,也不能过激,要量力而行。

14、现金短债比:与碧桂园相当

充足的营运资金保证企业的正常营运,同时也为企业寻找最佳商机提供支持。

融创现金余额1202亿,对应一年期负债再920亿左右,现金短债比1.3倍。

同期,恒大0.64倍,万科2倍,碧桂园1.48倍。

通常来说,现金能够覆盖短期债务就不会出现资金链断裂的情况。当然这个指标也不能静态的看,因为各家还有很大银行授信额度没有披露。同时,房企还习惯借新债还旧债。这个只能是参考而已,即使小于1也不能断定企业就有重大资金链危机。

穿越周期能力:跑的远吗?

这几年,融创不仅追击的速度非常快, 而是无限逼近第一梯队的3强阵营。这离孙宏斌多年前老大的梦想,只差一个翻倍了。可是无情的调控紧箍咒又来了,融创只能止步于4强。

从去年开始,保利开始发力,特别是2019年第1季度基本守住了行业第四的位置,并伺机冲击前三。融创能否保住目前的占位呢?等保利公布年报后,我们再对比分析。

融创已经证明了其在上升期迎风飞扬的发展能力,那么我们来看其穿越周期低谷的能力。这将决定它能否跑的远。

15、销售策略:掘金二线城市

孙宏斌在投资者会上表示:“借的钱关键看投在什么资产上,流动性好不好。如果都好肯定占便宜。融创现在销售大幅增加,现金多,负债率一定下降。”

一二线城市房价相对稳定,是龙头房企厮杀之地,融创亦不例外。

“我们在16个城市的销售额突破百亿元,重庆和青岛的销售额突破300亿元。”从市场份额来看,2018年,融创在25个城市销售排名前十,37个城市销售排名前五。其中,上海、天津、重庆等9个城市稳居第一。

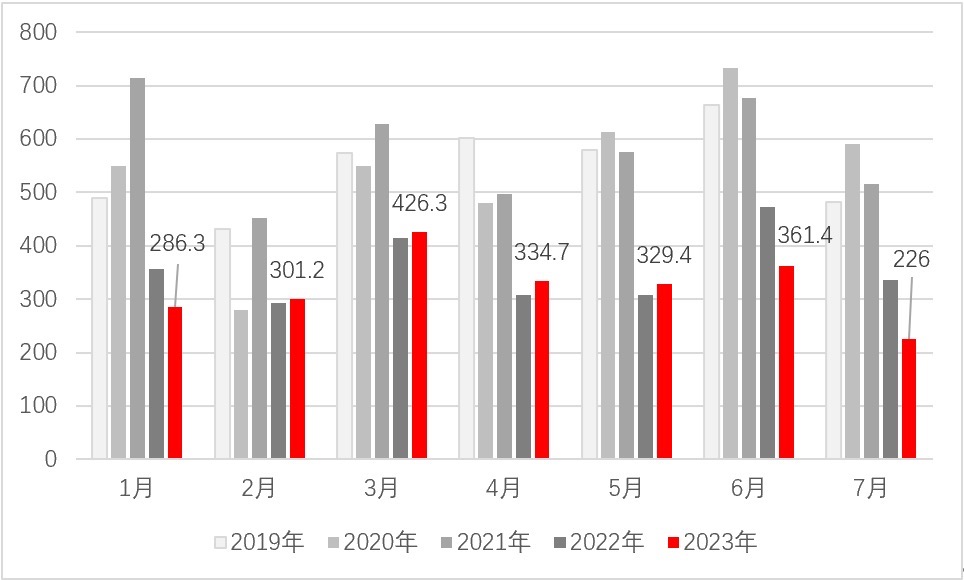

2019年销售目标是5500亿元,只增长19%,处在行业普遍设定的20%-30%的下线。

财报显示,2019年,在华北、北京、上海、西南等区域的101个城市合计拥有7834亿元的可售资源。其中,6589亿元的可售资源分布于一二线城市,占比84%。

16、拿地时机:抓住2次窗口期

抓住两次土地市场窗口期,是融创规模激增的起点,尤其是在占其土储规模74%的二线城市。

土地储备方面,融创拥有土地储备面积2.56亿平方米,对应货值3.55万亿。与恒大土储总货值3.2万亿、碧桂园2万亿、万科1.9万亿相比,已经是绝对的“全国地主”了。融创积累了如此巨量的土地,为后市发展储备了足够的资源。

2018年10月之后,土拍市场价格达到融创投资标准,“我们在杭州、天津、重庆等核心地段,都拿到特别好的地块。

“2019年春节后,土地市场又开始偏热,竞拍报名的房企多了起来,我们决定缓一缓。”孙宏斌强调,2019年融创的公开市场拿地策略依旧是“小心、谨慎”。

财报显示,融创2018全年新增土地储备约4820万平方米,权益土地储备约2631万平方米,平均土地成本3723元/平方米,80%以上土地集中在一二线城市,对应同期超过15000元/平方米的销售均价,“可操作利润空间不小”。

根据孙宏斌的说法,融创从去年10月到现在,拿了4800亿货值的地,这其中今年1月到现在拿地货值达到了3700亿。不过,一二线城市的买地窗口期很短。

孙宏斌在业绩会上表示:“从17年下半年到18年,我们在投资上还是控制得比较好,18年下半年,特别是销售在往下走的时候,土地市场也回归了一些,其实去年四季度一直到今年一季度,出现了一些可以买的机会,而抓住窗口期是很难的。”

目前,融创整个布局的土地储备还是比较主动和从容的,达到标准的不管公开市场还是收并购都会获取一些,太纠结的就放了。

而对于在限价仍未松动的市场环境下,融创的核心净利润率接近13%,“现在放开后可以涨,房价降可以跑量,我们有这个原则,从现在开始我们自己拿地基本会停止,有合适就拿,不合适就算了。”

上一次土地市场窗口期,出现在2016年之前的一二线城市,这些城市现今房价稳定、销量还在增长。

2015年融创斥资千亿元之巨买地,将业务扩张到成都、济南、西安、南京、武汉、郑州等20多个核心二线城市,其中拿下20多个“地王”。

2016年10月之后,土地市场高烧不下,融创暂停公开市场拿地。

17、拿地方式:收并购

调控带给孙宏斌真正的利好是开启并购。

融创抢占二线城市的主要方式之一,依旧是项目收并购。孙宏斌说,2018年融创完成收并购200起左右,截止2018年底合作开发的外部公司共计298个。

“我们76%的土地是通过收并购和协议拿地的方式获得的,价格谈判空间比较大。”融创董秘高曦自称,“而我们有着行业最好的收并购能力和品牌。”

从2017年10月份开始,融创就很少在公开市场拿地,主要以并购的方式拿地。

2017年连续发起10笔并购,参与万达“世纪大并购”。

2016年从恒大手中收购青岛嘉凯城全部股权;收购莱蒙国际位于上海、南京、杭州、深圳及惠州的股权;以138亿元代价收购联想旗下所有地产业务。

2015年,融创收购中渝置地部分项目,进入西南重镇成都。

更多融创拿地策略分析,请阅读《地产新管理》第二章“新投拓”。