华润地产配股融资67亿港元,配股融资正当时?

今年10月23日,华润置地发布公告称,公司以每股股份33.65港元的价格,向不少于6名独立承配人配售卖方所拥有合共2亿股配售股份。认购所得款项净额估计约为67.2亿港元。

华润置地的此次配股金额仅次于万科3月份的配股发售额成为本年第二大额度配股融资。

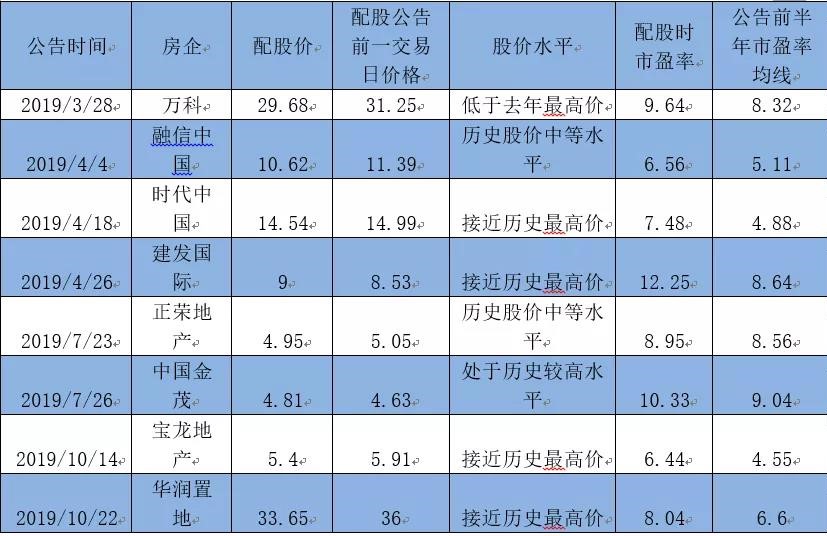

据不完全统计,最近半年有超过8家房企选择配股融资,其中融资额度最大的是万科,其次是最近配股的华润置地。

股权融资呈加速态势

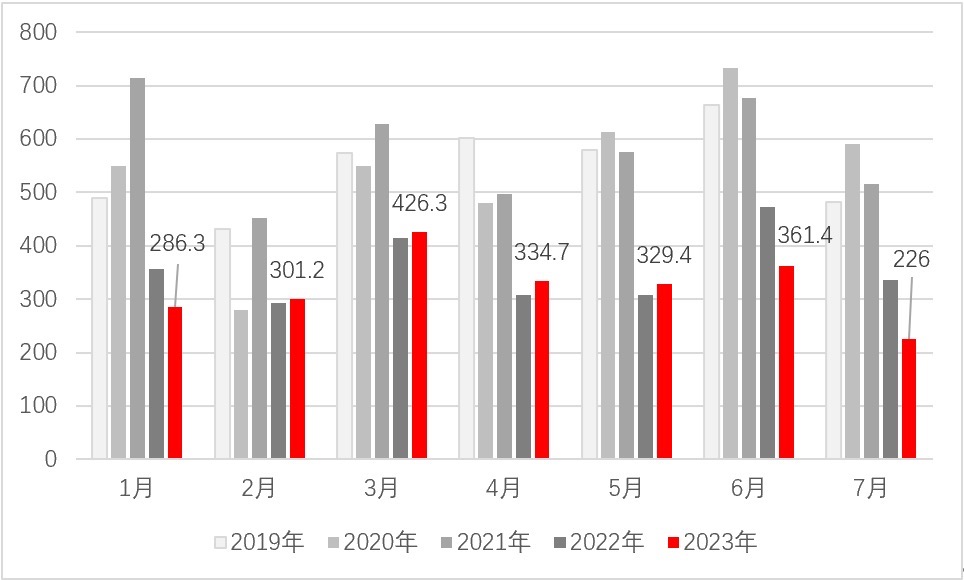

配股作为股权融资方式的一种,其他股权融资方式还包括IPO、增发、优先股、可转债和可交债等。从下图可以看出,2019年前三季度股权融资都呈现同比增长趋势。房企开始青睐于通过股权融资来解决当下融资困境。

今年5月以后,房企的融资监管迎来收紧,先是银保监会的《关于开展“巩固治乱象成果促进合规建设”工作的通知》(23号文)下发,对银行、信托、金融资产管理公司、金融租赁公司等提出了房地产融资相关要求,重申银行不能将表内外资金发放用于土地出让金,严格落实开发贷、并购贷的审批。8月29日新闻又报道部分银行被窗口指导压降开发贷。

表外融资被穿透,限制资金流入房地产企业,开发贷被压缩,房企自然转向股权融资来解决融资困境。与其他融资方式受限相比,股权融资所受政策制约较小,未来该项融资的占比有望提升。

在股权融资的市场选择上,香港显得更有优势,以上8家房企中所有配股都是在香港市场,包括万科也是在香港配股发行,一方面融资途径限制更少,另一方面,万科在香港配发可以解决H股流动性不足的问题。

香港是中国房地产企业海外融资最先考虑的地方,香港国际化程度高、市场开放、投资者专业、集资能力强。房地产香港股权融资的资金用途限制少,可用于支付土地出让金、项目建设、偿还贷款和补充流动资金,也可用于并购项目公司。

当下是配股良机?

配股的价格一般按照发行公告发布时的股票市价作一定的折价处理来确定的,折价是为了鼓励股东出价认购。也就是说配股融资的多寡与股价是成正比的,房企在股价高企的时候选择配股将更有利于融资,下图所示:

可以发现,大多数房企配股时机都选择在股价创新高之时,且配股时市盈率都大于公告前半年市盈率均线。今年二季度初配股发行较多,正是源于今年年初地产业迎来一波小阳春,年初一二线城市房产销售复苏,货币政策宽松带动二级市场股价上升,又不少房企股价达到历史高峰。三四月份是房企配股融资的窗口期。

经过本年5-8月的地产严厉调控,政治局会议提出“房住不炒”、“坚决遏制房价上涨”、“不将房地产作为短期刺激经济的手段”,房地产行业调控达到前所未有的高度。经过因城施策的严厉调控后,我国整体的杠杆率开始企稳,没有继续提升,全国房价上涨也得到遏制。进入9月后,一系列城市开始为房企松绑,如天津、南京、燕郊松绑,海南变相放开限购。虽然当下楼市政策环境谈不上转向宽松,但中央没有继续严厉打压楼市,地产业整体趋稳。二级市场也有所反应,地产板块估值开始有所提升,不过目前地产板块的估值整体仍处于低估状态,整体房企的市值仍低于公司价值。需要通过配股融资的房企建议再耐心等待,待市场信心回升,政策进一步放松,股价更进一步抬升更利于配股融资。

配股是否一定带来大跌?

在金融行业,流传一个‘逢配必跌’的魔咒。

就基本逻辑而言,配股行为会扩大总股本规模,配股价值一般低于公告前股价,从而配股会引发股价的下跌甚至是总市值的下降,是持股人和实际控制人都不愿意看到和接受的。

配股完成以后,归属股东的每股净利润会被摊薄,如果在市况没有大的改变的情况下企业不能快速提升经营来回补,也会导致股价的下跌或者长期不振,这也是配股的后期风险。

那么,我们看看过去八家房企配股后股价表现如何:

以上八家房企配股后,并没有都引发股价下跌,其中万科、融信、金茂在配股公告日次日股价反而获得上涨。

除了中国金茂和建发国际是溢价发行之外,其他房企都是折价发行。而二级市场对房企的配股行为反应不一,其中表现最好的当属万科和中国金茂,万科在折价5.29%的情况下配股次日还能上涨6.67%,实属难得。中国金茂溢价3.74%配股使中小股东受益,受到了众多股民认可,次日大涨7.64%。

宝龙地产和华润地产次日股价跌幅较大,跌幅与配股折价幅度相当,属正常现象。时代中国次日大跌8.01%比较特殊,源于时代中国管理层在3月13日面向投资者的发布会上,明确表示,“不会配股”。随后配股行为让市场措手不及,次日股价大跌收场。

市场对配股行为认可度不一,由于配股一般低于公告日前股价,一般配股公告后都是以股票下跌收场。而次日股票上涨意味着市场对公司前景看好,只有在企业业绩高成长、利润可快速回补权益摊薄而原股东手中现金又较充裕的情况下才适用配股融资。

比如万科3月份配股后次日大涨6.67%,据万科2018年年报显示,2018年万科归属母公司的净利润为337.73亿元,同比增长20.39%,营业收入同比增22.55%。而万科的资产负债率升至上市以来最高。截至2018年底,万科负债总额1.29万亿元,负债率达84.59%。其净负债率则从2017年底的8.8%提高至30.9%,这是万科在过去10年同期净负债率中的最高水平。2018年万科的现金流表现并不理想,其全年实现经营性现金净流入336.18亿元,同比下滑59.16%,为2016年以来的最低水平。

万科采取配股融资有助于其降低负债率,减少财务成本,其配股时价格又低于2018年最高峰,市场较看好其成长性和未来前景,故万科配股市场给出乐观的看法。

总结

当下非标融资已经受限制,而今年以来又有政策不断规范开发贷、并购贷,国内贷款的难度增加,配股作为股权融资的一种可以成为补充房企资金来源的有力方式。不过要注意的是,配股作为股权融资,投资者对股权投资要求更高的风险溢价权,其融资成本会高于债券融资,所以配股的时机尽量选择债券融资成本高且二级市场地产板块较热时段。