为了活下去,万科生产节奏怎样变?我们拆解年报给你看

万科是一家以均衡发展著称的企业,管理精细,运营节奏稳健,管理决策精准有力。在行业里具有教科书般的参考价值。

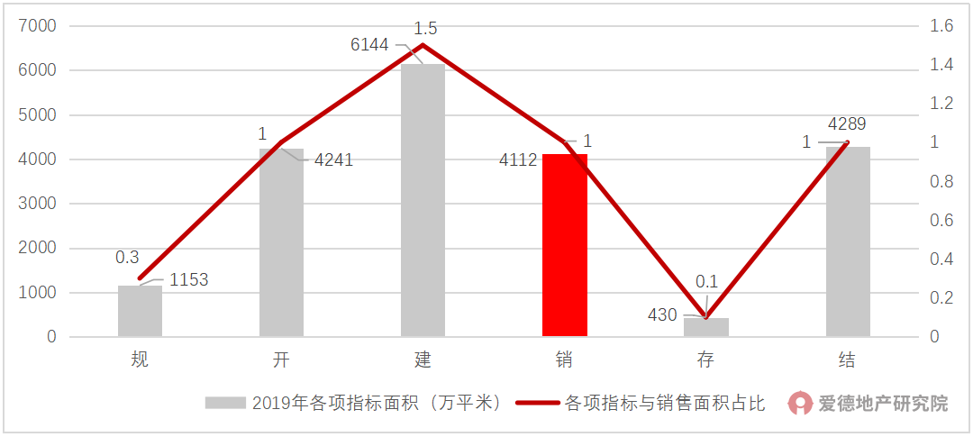

我们以万科近3年年报为基础,对“规-开-建-销-存-结”这6个阶段的数据进行分析研究,分析各关键环节变化趋势及其背后的原因。期望能带给运营总一些参考价值。

地产运营管理关键环节模型图

本文以面积维度为分析口径,以销售面积为参照坐标,进行全流程的运营分析。

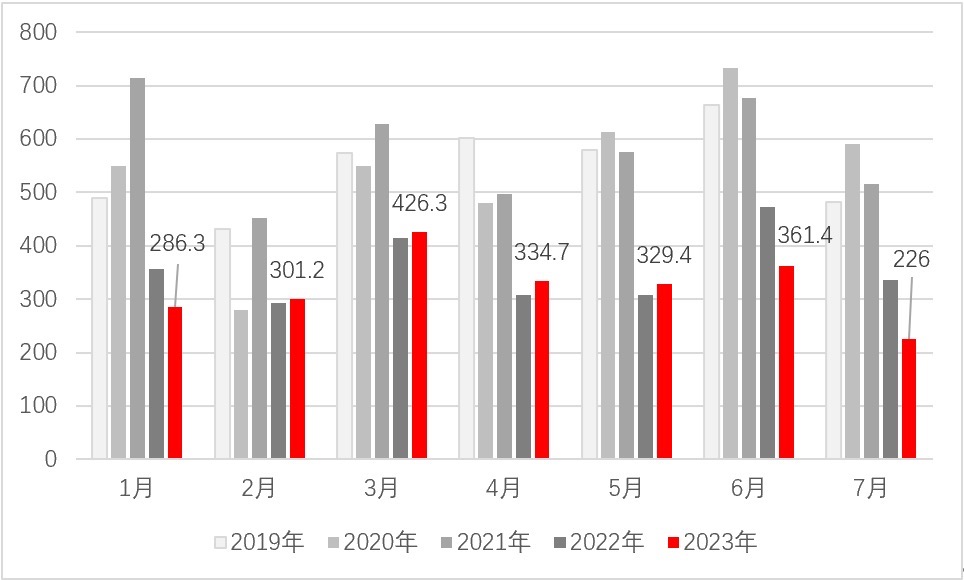

整体节奏

2018年销售开始减速,造成2019年在建库存高企

2017年供不应求,加大储备,开足马力开工建设。

2018年中,销售开始减速,造成2019年在建未售高企。

如果2020年市场逐步上扬,那么万科储备的可售货值顺势出笼,销售兑现。

至2021年,都受惠于此,销售大丰收,利润率大提升。

如果2020年市场平稳或低迷,那在建库存仍将带来更大压力。

1、2019年:在建未售面积显著居高,销售去化严重受阻

分析近3年的数据发现,万科的整体运营节奏比较均衡,开、建、销、结,几大环节,基本保持在1:1的动态水平上。

“开”是指次年计划开工面积,“建”是指在建未销面积。“销”是当年销售面积,是各项比值的分母。“结”是已售未结面积。

“规”是指储备闲置土地,尚未进入开发计划。规销比平均在0.4左右,说明万科囤地量很少。

“存”是指完工面积的存货,面积规模当然越低越好,存销通常在0.1水平。这也是一个很低的水平。

2019年整体运营趋势图

注:因为小数四舍五入的因素,导致各项指标与销售的比值存在合计0.1的误差。

从2019年的建面走势整体曲线来看,在建未售面积是当年销售面积的1.5倍,存在明显的高企现象。后文我们将对此进行着重分析。

2018年的储备货量,可能是较多的新拿土地,到了2019就卡在了在建环节,并没有顺利的销售出去。

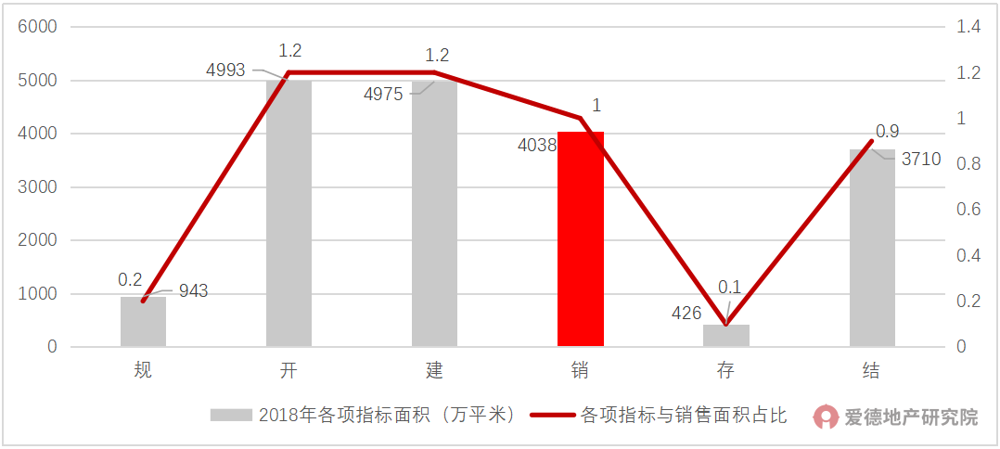

2、2018年:整体运营节奏相当顺畅

2018年整体运营趋势图

注:因为小数四舍五入的因素,导致各项指标与销售的比值存在合计0.1的误差。

相比之下,2018年的整体节奏顺畅,开建销结,去化结转都比较顺利。

从上图开销比 1.2可以看出,比2019年高出较多。这些货量,到了2019年,都堆积在建的环节了。

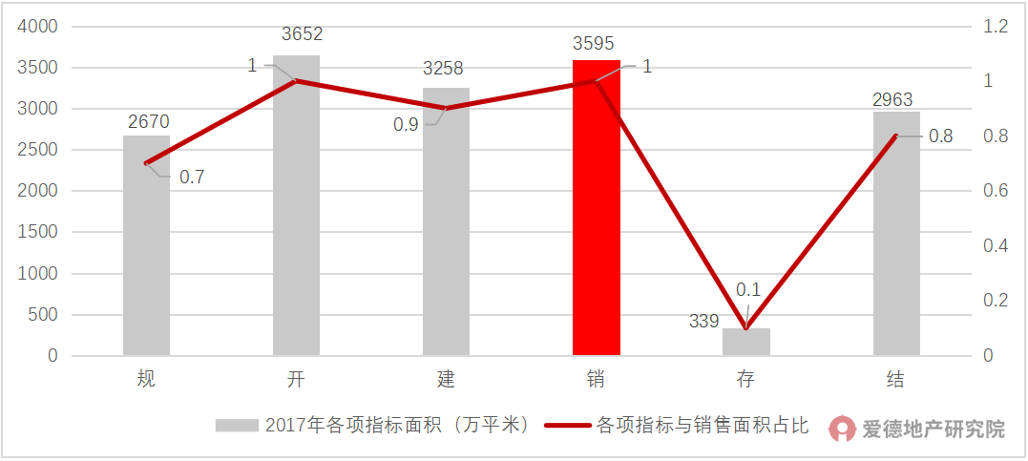

3、2017年:销售强劲,供不应求

2017年整体运营趋势图

注:因为小数四舍五入的因素,导致各项指标与销售的比值存在合计0.1的误差。

从上图可以看出,这一年期末万科建销比竟然只有0.9,存在明显的供不应求的状态。也就是说如果没有新的开工计划,在建项目不够卖,难以保障当年的业绩。

更多货量尚处于规划和计划开工阶段。大,规销比高达0.7,这在万科也是相当少见的。

这说明当年新地较多,计划第二年开工。但是,谁也没有想到,2018年中销售节奏急刹车,造成2019年的在建未售大堵车。

关键环节分析

储备轻仓、开工与供货增加、销量不足

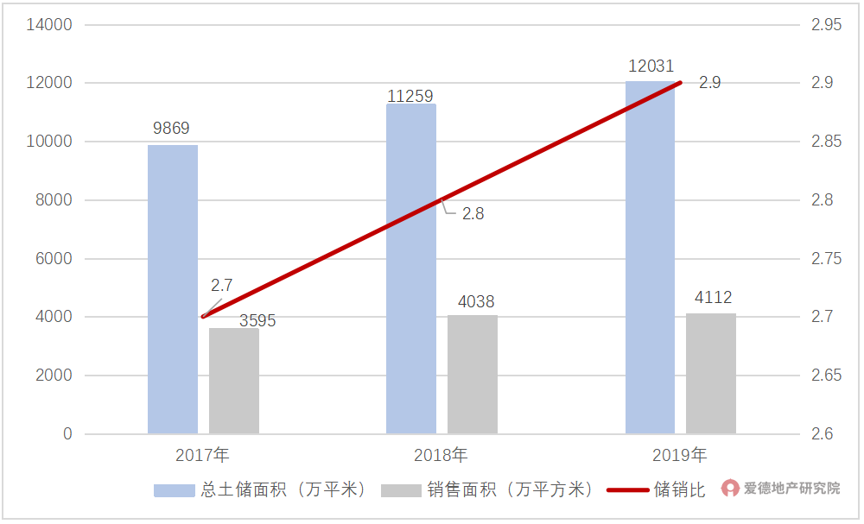

1、储:储销比小于3,投销比小于1,坚持轻仓策略

储备货值涵盖范围及比值指标

(1)储销比:10强中,第一家比值小于3的房企

万科近3年土储变化趋势图

注:储销比=总土储面积/销售面积

万科近3年的储销比分别是2.7、2.8、2.9,有微弱上升趋势,但总体小于3,行业参考值范围在3-5。万科是10强房企中,第一家储销比小于3的企业。

这是因为万科采取低储备策略,以维持其敏捷运营。因为近年来土地升值空间受限,土地储备多不一定具有更强的发展空间。恒大、碧桂园、融创等房企,以及整个行业趋势都在降低土地储备。

但是,万科的储销比从2.7上升到2.9,不是因为拿地增多,而是从2018年开始的销售增速下滑导致。

同时,可能中西部囤积更多面积,尚未进入销售期。

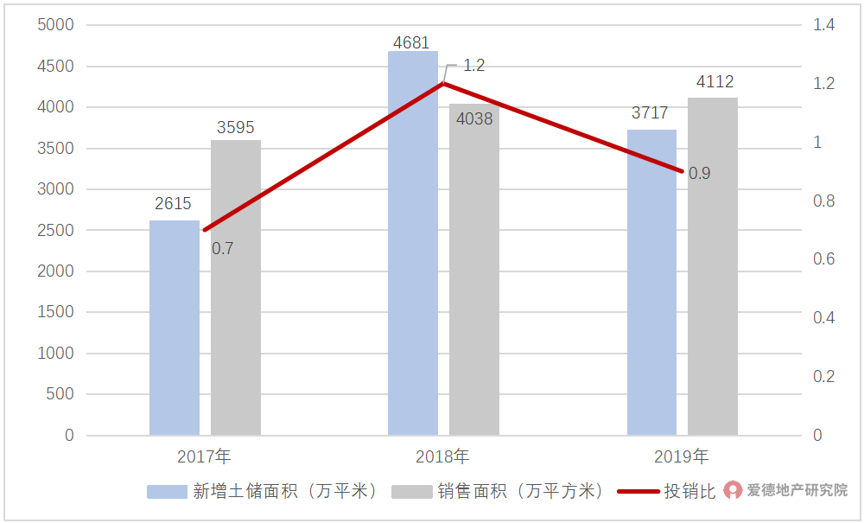

(2)投销比:比值整体保持1左右,无明显逆周期操作

万科近3年投资变化趋势图

注:投销比=新增土储面积/销售面积

从图中看出,万科近3年的整体投销比在1左右的水平,并没有明显的逆周期操作。

2019年万科新增土储面积3717万平方米,同比-20.6%,前值为79%。说明2018年新增土地较多,2019年万科对新增土地有所控制,来保持整体动态均衡。

2018年,面积上升较快,但投资权益金额更低。一方面是其着重加大中西部区域,纳入了更多便宜的地块,另一方面也是增加了参股项目的数量。到2019年,投销节奏基本平稳,投资结构也调整完成。

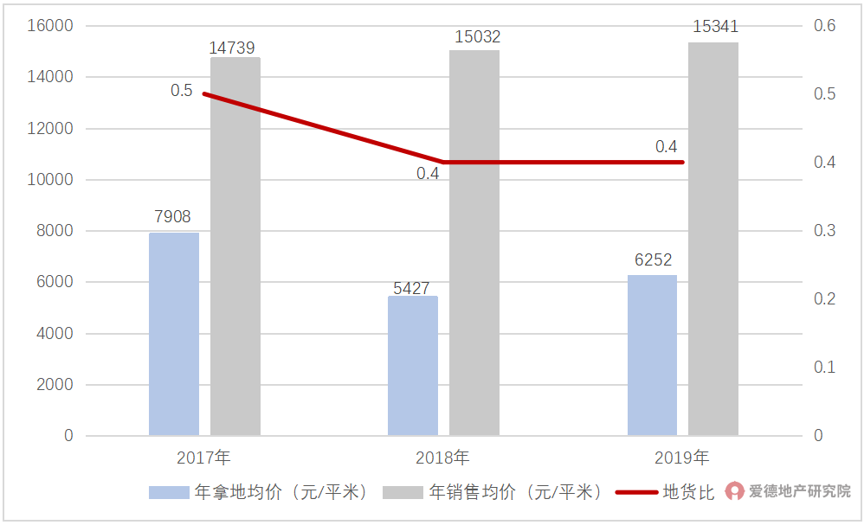

(3)地货比:随着地市降温,比值下降至0.4

万科近3年拿地价格变化趋势图

注:地货比=当年拿地均价/当年销售均价

在拿地均价方面,万科近3年拿地幅度波动大。

2019年,万科拿地均价6252 元/平方米,同比15.2%,前值为-31.4%。2017年拿地高峰期,地价相对较高。

2018、2019年地价相对便宜,这也是近两年地价回落的原因。

2017年高价拿地,必然导致2018、2019年利润率下降。

所以2019年万科投资态度总体维持谨慎。

在销售均价方面,万科近3年销售均价变化不大。

2019年,万科销售均价15341元/平方米,同比2.1%,前值为2%。这个微弱涨幅基本忽略,可以看出万科的城市布局比较稳定,没有太大变化。

万科在2017年地货比达0.5是由于当年土地热导致地货比提高,2018、2019年万科没有因为地价下降而多拿地。

2018年万科用更少的钱,拿更多的地,是在调整区域布局。南方区域拿地面积减少,中西部面积加大。同时,开拓更多小股合作的项目。

一般来说,地货比越高,说明项目越偏向于利润型,反之偏向于现金流型。地货比通常用以反映土地质量,其行业参考值范围在0.3-0.7。

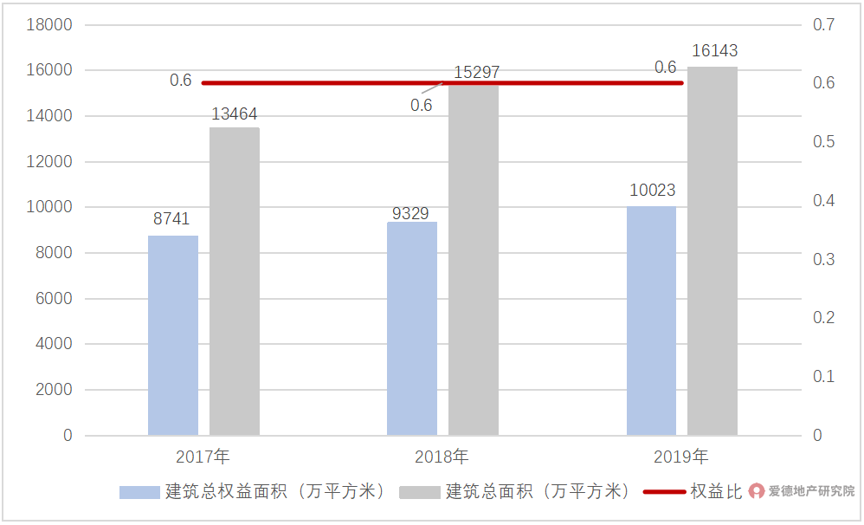

(4)权益比:比值0.6处于行业低值

万科近3年权益占比变化趋势图

注:权益比=(在建总面积权益+规划面积权益+旧改权益)/(在建总面积+规划面积+旧改面积)

万科近3年权益比都在0.6左右,无明显权益波动,居于平衡。其行业参考值范围在0.5-0.8,万科处于行业均值的中下水平。

其原因:一是万科为了维持一定规模;二是万科有很强品牌输出和操盘能力。

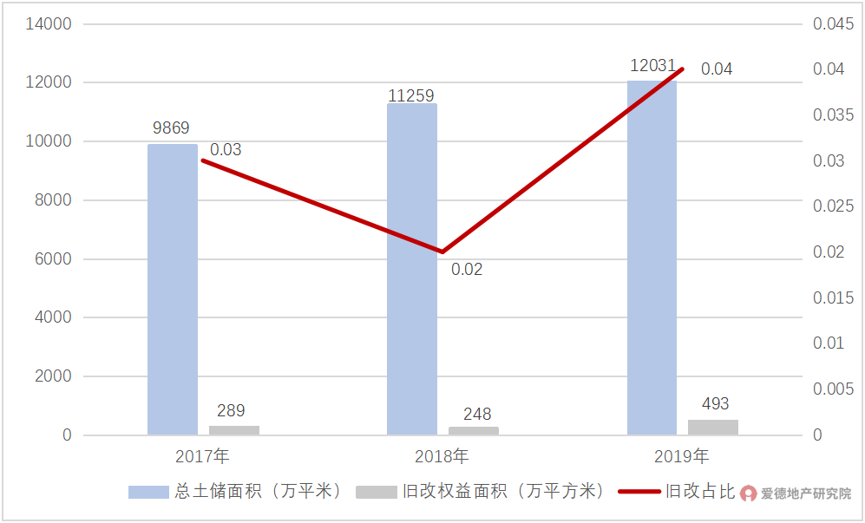

(5)旧改占比:两年增加60%,获得较高利润空间

万科近3年旧改占比变化趋势图

注:旧改占比:旧改权益面积/总土储面积

2019年万科的旧改权益面积493万平米,同比增长41.8%,前值为20.3%。

可以看出,2019年比2017年增加的60%左右,万科在旧改拿地方面上有所发力,更多将旧改土地纳入储备。

在2019年新增土地面积下降情况下,招拍挂在减少,旧改增加。

说明招拍挂的利润空间有限,万科宁愿通过旧改慢周转项目保持高质量的投资。

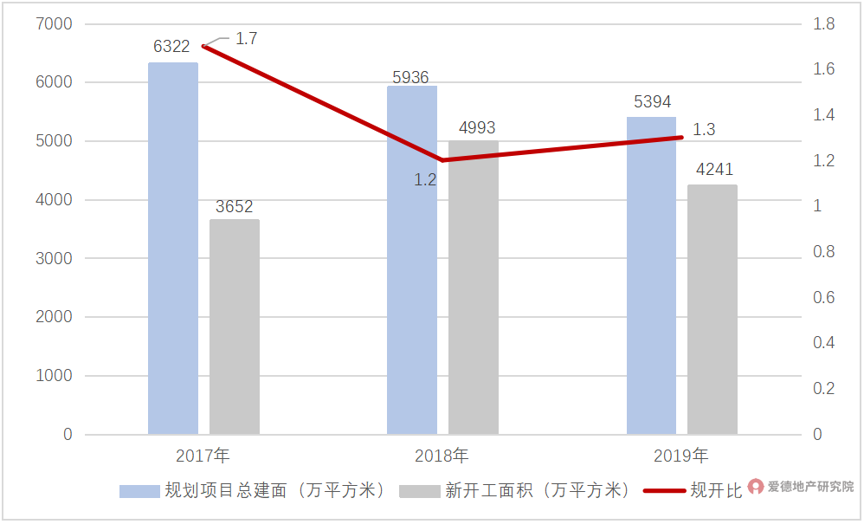

2、规: 2018年开始规划中的闲置土地比值骤然下降

万科近3年规划开工面积变化趋势图

注:规开比=规划面积/新开工面积

比值越小说明有更多的土地开工,更少的规划建面储备。

2019年,万科新开工面积4241万平米,同比-15.1%,前值为36.7%。

一方面,规划面积在下降,另一方面开工面积在提升。整体的趋势,规划的面积与开工面积趋近于相当。

由于2018年万科投资审慎,适当增加了当年新开工的项目,减少当年规划项目的比重,所以在2017-2018年规开比呈下降趋势,2018和2019年的比值比较接近。

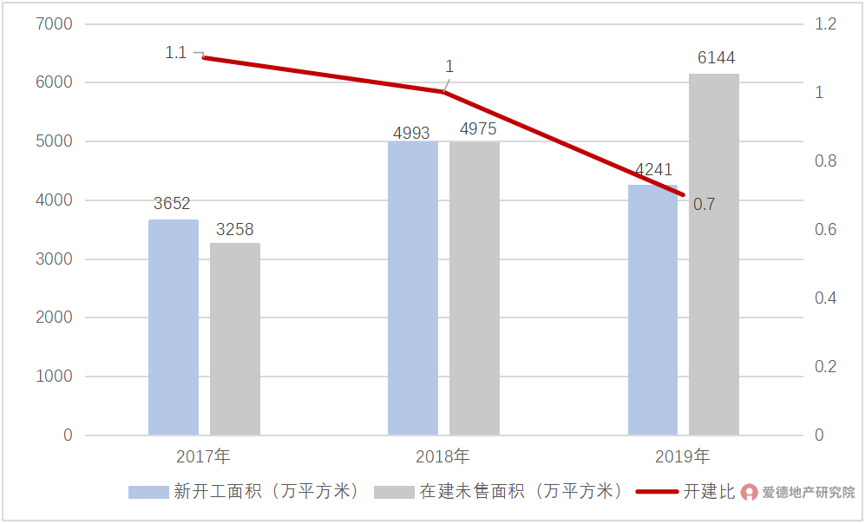

3、开:2019年开建比增速下滑,整体去化率下降

万科近3年新开工面积变化趋势图

注:开建比=新开工面积/在建未售面积

2019年,万科在建未售面积6144万平米,同比增长23.5%,前值为52.7%。

近3年,万科开建比呈显著下降趋势。2019年万科销售增速下滑,导致在建未售面积大量积压。

2018年“731”地产调控政策推出的时点,导致去化率下降。2018年起万科销售去化能力明显下降,也许是为了确保销售规模,不得不推进更多在建项目和货量。

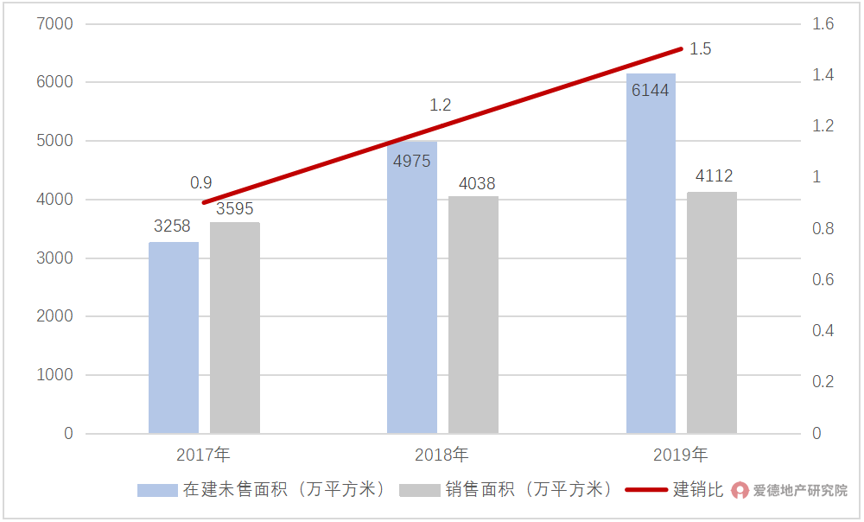

4、建:建销比呈斜线上升趋势,销售不足

万科近3年在建未售面积变化趋势

注:建销比=在建未售面积/当年销售面积

建销比是衡量房企上半年销售转化的比值。

万科近3年的比值呈斜线上升趋势,再次验证万科销售跟不上,导致在建未售面积积压。

由于新开工面积通常在半年以后才能达到销售状态,2019年建销比的大幅上升是因为万科上半年销售能力大幅下滑。

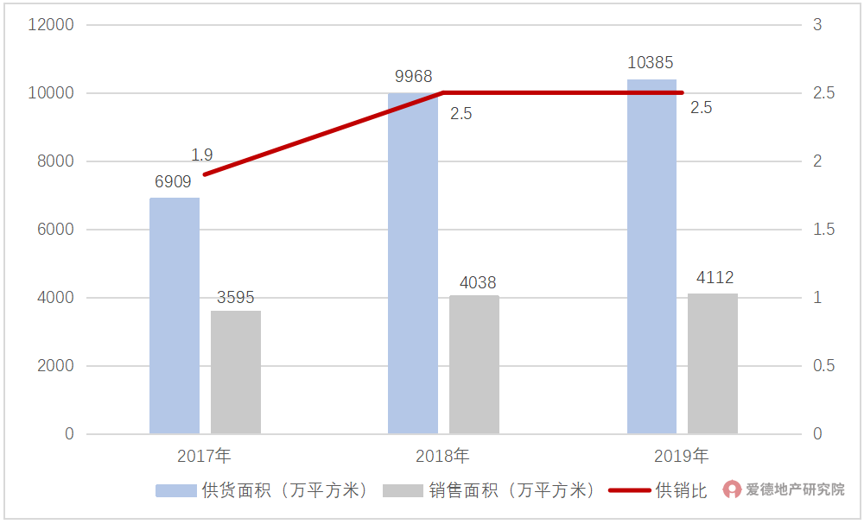

5、销:供销比上升30%,回款率整体稳健

(1)供销比:大幅上升30%,去化率显著下降

万科近3年供货面积变化趋势图

注:供销比=年供货面积/销售面积;

供货面积=新开面积+在建未售面积

2019年,万科的供货面积为10385万平方米,同比增长4.2%,前值为44.2%。

供销比是去化率的反向值,既能说明供地能力,也能说明销的能力。

从图中看出供货比呈上升趋势,2018年以来,销售越来越困难,去化率越来越低。

一方面,行业整体去化率下降;另一方面,万科确实需要提升自身的营销去化能力,所以2019年万科营销人员增加390%,近四倍。

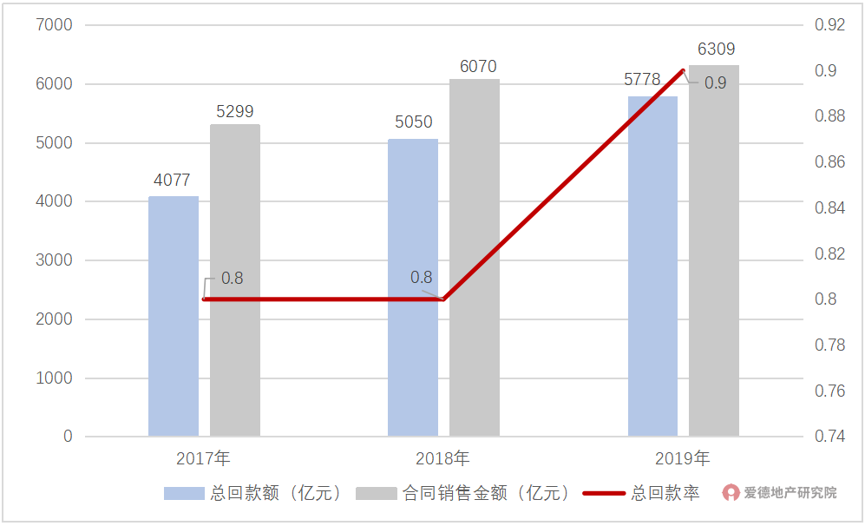

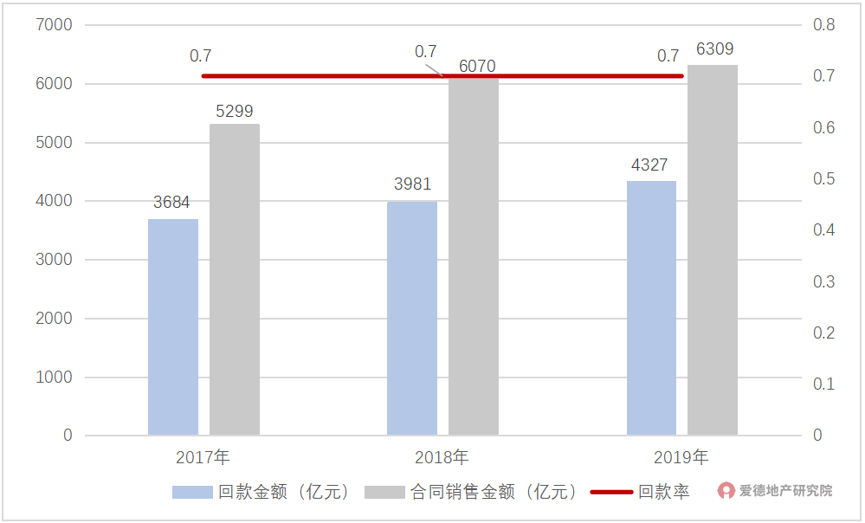

(2)总回款率:2019年比值微升0.1,3年回款保持稳健

万科近3年总回款变化趋势图

注:总回款率=总回款额/合同销售金额;

总回款额=合同负债+预收账款

这里的总回款额取值为资产负债表上的“合同负债”与“预收账款”之和。2019年万科总回款额5778亿元,同比增长1%,前值为2%。

万科近3年总回款率变化不大,均值在0.83,2019年比值微升到0.9,继续保持稳健。

(3)当年销售回款率:3年比值0.7,“稳”字当头

销售回款一直是万科考核业绩的重要指标。

郁亮说过,只有获得回款才是真正的销售,当我们的传统业务进入白银时代,尤其市场处于调整期时,更需要加倍重视经营性现金流的健康。

万科近3年销售回款变化趋势图

注:回款率=回款金额/合同销售金额;

回款金额=经营收到的现金

这里的当年销售回款金额取值为经营收到现金,即当年销售当年回款金额,不包括前年销售在本年的回款。2019年万科销售回款4327亿元,同比增长8.7%,前值为8.1%。

近3年,万科的当年销售回款率均保持在0.7,一直保持稳健的形式。

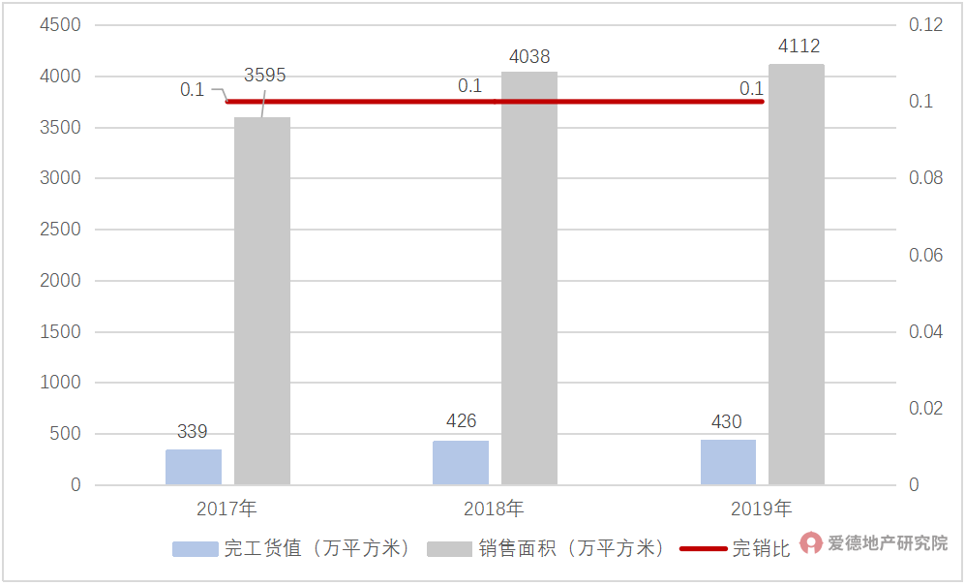

6、存:3年完销比都是0.1,整体持平

万科近3年完工货值变化趋势图

注:完销比=完工货值面积/当年销售面积;

完工货值面积=已完工货值(亿元)/当年销售均价

在开发完工速度方面,2019 年,万科已完工货值430万平方米,同比增长0.9%,前值为26%。2018年完工货值增量明显。

近3年,万科完销比都是0.1,完工货值与销售面积占比整体持平。没有太大变化。

完工未售货值,特别是其中滞重货值一直是万科治理的重点。0.1的比值,在行业也是相当优秀了。

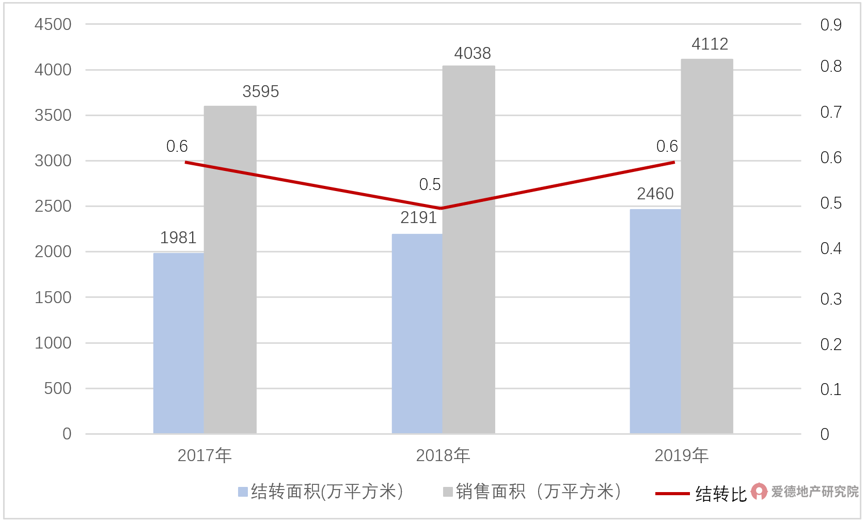

7、结:未结比逐步上升,未来2年财报业绩较为稳定

(1)结转比:3年比值小幅波动

万科近3年结转面积变化趋势图

注:结转比=结转面积/销售面积

2019 年,万科实现结算面积2460 万平米,同比增长12.3%,前值为10.7%。

万科结转比均值在0.57左右,3年走向趋于平稳。结转面积只有销售面积的一半,当年销售会在两年结转完。

结转稳定,万科并没有通过结转调整当年营业收入。

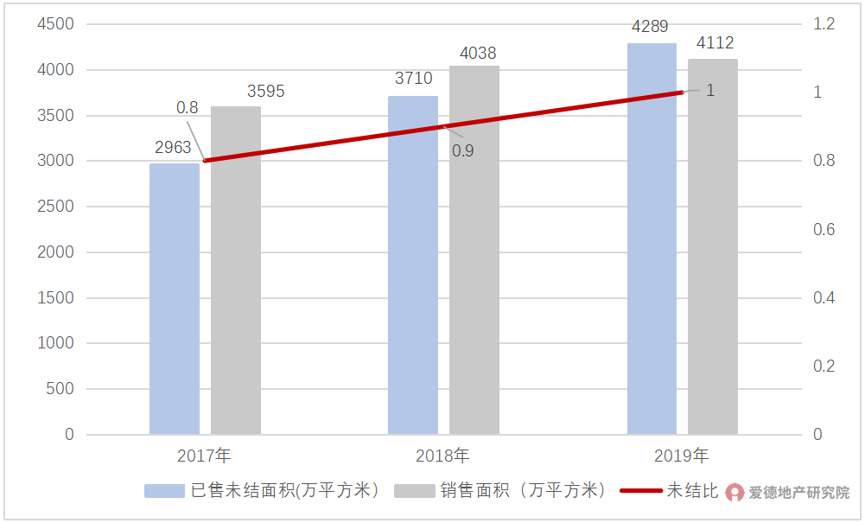

(2)未结比:3年比值逐步上升,未结资源比重较大

万科近3年未结面积变化趋势图

注:未结比=已售未结面积/销售面积

2019年,万科有4289万平米已售资源未竣工结算,同比增长15.6%,前值为25.2%。2019年未结资源比重较大。

未结比这3年在逐步上升。万科保留更多未结资源,未来2年财务营收增长的规模越来越大,从而保证财报业绩的稳定。

总结

万科土储拿地、供销存结转都遵循非常稳定的比例关系,经营策略稳健平衡,但2018年遭受行业调控影响,去化率严重下降,从而造成在建未售、库存大幅上升。

作者:爱德地产研究院 运营研究组