“五道红线”压顶,千亿房企10招降债!

近日央行、住建部召集重点房企举行座谈会,参会房企除了已参与融资新规试点房企,还包括部分去年未参与试点的房企。

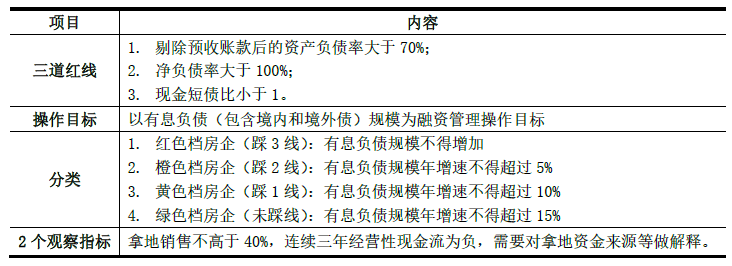

去年8月20日,央行、住建部、银保监会召开了房企座谈会,对重点房企资金监测和融资管理制定了三档规则,即“三道红线”。

试点房企有12家,分别是碧桂园、恒大、万科、融创、中梁、保利、新城、中海、华侨城、绿地、华润和阳光城。监管部门要求试点房企在2023年6月30日前完成降负债目标。

而从近日座谈会透露出的信息来看,“三道红线”试点房企或将扩围,这也表明监管部门对房地产行业的调控决心.

图表1:房地产融资“三道红线”政策

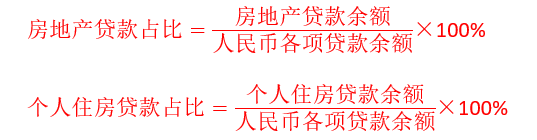

值得一提的是,在2020年12月31日,央行、银保监会联合发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,对银行分类分档设置房地产贷款占比上限、个人住房贷款占比上限,自2021年1月1日起实施。

根据通知,两部门将根据银行的资产规模及机构类型,分档对其房地产贷款集中度进行管理,设置了房地产贷款占比上限和个人住房贷款占比上限的“两道红线”。

其中,房地产贷款占比上限最高为40%,最低为12.5%;个人住房贷款占比上限最高为32.5%,最低为7.5%。

此次“两道红线”表面上针对的是银行和购房者,但实际上对房企也影响很大。

一方面,如果个人住房贷款被压缩,那么购房的资金肯定会减少,也意味着进入楼市的钱会减少,开发商销售会变得困难,回款也会困难,债务压力也会变大。

另一方面,由于房地产贷款包含开发贷和按揭贷,如果房地产贷款被压缩,那么开发贷肯定受影响,开发商向银行借钱肯定更困难,开发商融资成本也会攀升,债务压力也会进一步加大。

至此,地产“三道红线”+“两道红线”的出台,标志着中国楼市进入了“五道红线”监管时代,房企降负债,去杠杆迫在眉睫。

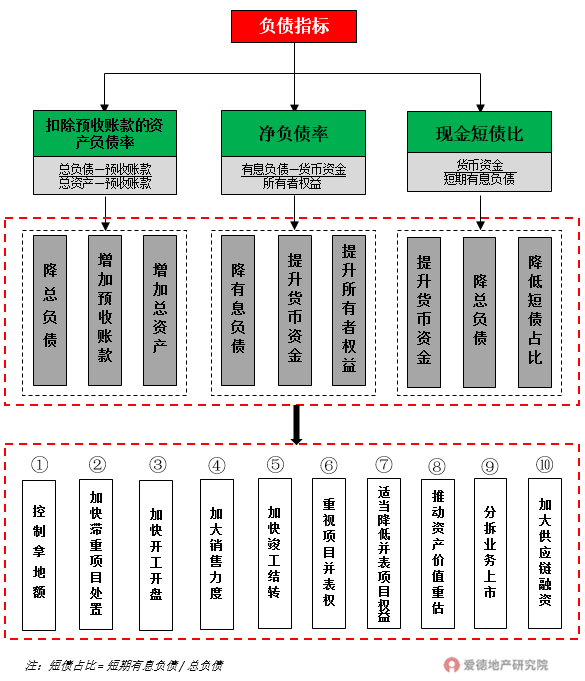

在此大背景下,本文通过对三道红线指标进行分解,总结出房企降负债10大举措。

1.控制拿地额

不同房企可以根据实际土地储备和未来销售计划合理控制拿地金额,放缓扩张节奏可以直接降低当期因支付拿地款而产生的有息负债诉求,同时也能降低后续开发周期产生的工程支出,即通过降低有息负债、总负债而使得三项指标同时得以优化。

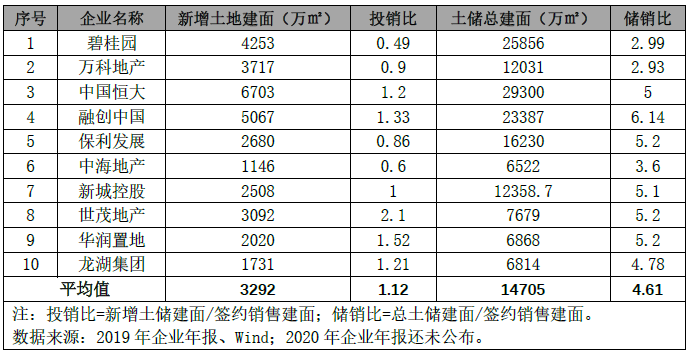

从2019年末TOP10房企土储相关数据来看,投销比平均值1.12,储销比平均值4.61;投销比和储销比过高房企完全可以放缓拿地额,将投销比降到0.8,储销比降到3的合理水平。

比如,2020年恒大执行“高增长、控规模、降负债”的发展战略,短短9个月就实现有息负债下降1578亿元,很重要一环就是严控土储规模,降低投销比,大幅减少支出。

图表3:2019年Top10房企土储相关情况

2.加快滞重项目处置

加快滞重项目处置,可以迅速回笼资金,提升货币资金,减少总负债,改善三项负债指标。

出售滞重项目,不仅可以迅速回笼资金,还可以借机调整业务结构,剥离不良资产,聚焦主业。

在操作过程中,对滞重项目资产是整售还是部分转让要视具体情况而定,通常对质地一般的或冗余的项目采取整售方式,质地优良的项目采取转让部分股权的形式进行处置。

比如,踩中三条红线的绿地近期拟打包出售包含上海和江苏两地的14个项目27个大型物业,合计售价达231亿元人民币。

踩中两条红线的雅居乐也有意出售位于粤港澳大湾区的大宗资产,其中包括惠州白鹭湖超市、广州从化集市中心、佛山南海御景豪庭社区商铺、佛山南海御景名门社区商铺。

同样踩中两条红线的中国金茂从9月份开始即挂牌出售项目股权回笼资金,其中包括旗下福州滨茂51%股权、贵州黔茂60%股权、青岛方靖100%股权、常州龙茂45%股权等。

3.加快开工开盘

在需求相对稳定的情况下,加快开工开盘(比如拿地到开工从6个月缩短到3个月),缩短开发周期,可实现现金流迅速回正,增加预收账款以及账面资金,提前优化扣除预收账款的资产负债率以及现金短债比。

4.加大销售力度

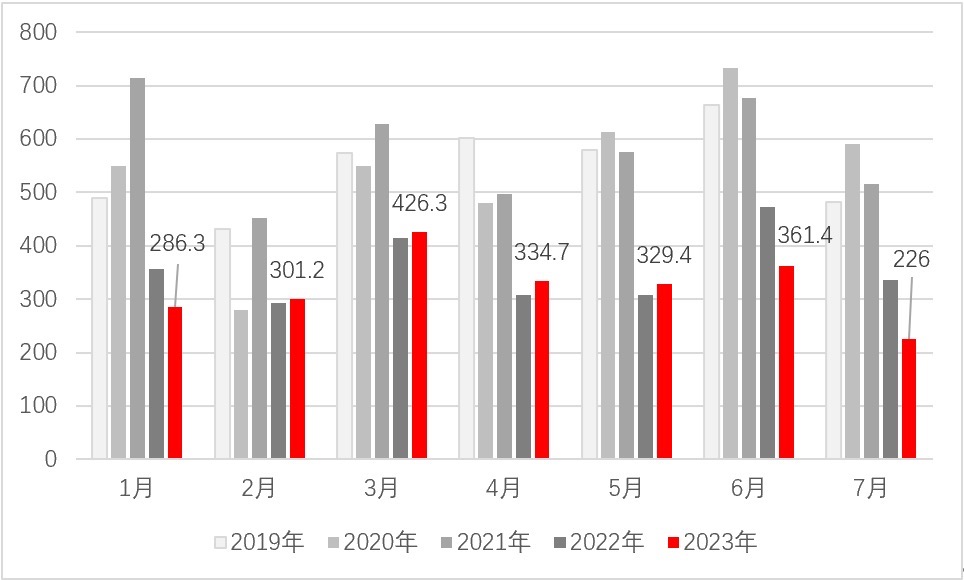

2020年房企通过折扣营销、降低认购门槛、特价房等优惠政策不断加大销售力度。

降价促销是降负债最直接、最有效的手段。降价促销既可快速增加企业经营性现金流,又可及时偿还有息负债,降低财务成本。

在“三道红线”中,现金流入无论是对资产负债率、净负债率还是现金短债比,都能起到良好的修复作用。

在2020年9月初,触及“三道红线”的恒大打出“全线七折卖房”的促销战役,9月和10月实现销售额1819.7亿元,销售回款1358.5亿元,这两项数据均打破恒大的历史最高纪录。

在促销战中其他龙头房企也有不俗的表现,保利、万科、融创、碧桂园两月销售额分别达到1057亿、1069亿、1394亿和1185亿元,同比增长分别为36.82%、15.36%、9.43%和9.42%。

5.加快竣工结转

加快竣工结转,缩短从预售到竣工交付的时间,同时减少预收账款和存货,增加所有者权益,对于改善扣除预收账款后的资产负债率有效。

对于净负债率来讲,由于加速竣工过程中建安支出增加,在手现金减少,有息负债减在手现金计算的分子端增大,但是结转之后所有者权益增加,分母也增大。因此,对于净负债率的影响有待观察。对于现金短债比来讲,则会产生负面效果。

该种方法适用于剔除预收款后的资产负债率略有超标,其他两项指标较为优异的房企,可以实现从黄档变为绿挡。

6.重视项目并表权

房企要重视项目并表权,一旦项目实现销售回款,盈利项目的账面资金将逐步覆盖负债,并表意味着可以加大公司预收账款体量,提升账面资金,进而改善三项指标。

7.适当降低并表项目权益

对于财务杠杆较高的房企,出于短期改善财务报表的目的,在项目实现并表的基础上,短期降低项目权益是必要的。引入股权投资,一定程度上降低并表项目的权益,即以股权代替债权,能够降低整体负债水平,从而改善三项指标。

8.推动资产价值重估

对于房企持有的重资产或者具备资本市场估值优势的资产,一旦实现价值重估将提升账面价值以及总资产,进而改善负债指标。

房地产企业对于持有的商场和写字楼,通常将其记为投资性房地产科目,该科目有两种记账方法,成本法和公允价值法。

采用公允价值法时,不对投资性房地产计提折旧或进行摊销,而是以资产负债表日投资性房地产的公允价值为基础调整其账面价值。

在公允价值评估的过程中,通常使用市场法和收益法进行测算,市场法主要通过可比参照物价值进行评估,而收益率主要通过现金流折现的方式评估。

目前大部分房地产企业对投资性房地产采用了公允价值的记账方式。投资性物业的公允价值重估提升,将从报表层面有效降低房地产企业的剔除预收款的资产负债率。

如果是实现资产证券化而出表的项目,亦或是加速处置不良资产,还将剥离负债,改善三项指标。

9.分拆业务上市

2020年疫情对房地产开发和销售均产生了负面影响,而物业企业则迎来了发展机遇,业绩普涨,物业价值得到重塑,估值也相应提升。因此房企拆分物业上市也迎来了良好契机。

房企拆分物业上市,便可选择合适的融资工具,降低融资成本,增加账面资金,降低总负债,改善三项负债指标。

2020年,物业服务企业在资本市场也是乘风破浪,全年共有18家企业上市;其中,17家登陆港股,1家登陆A股。

物业服务企业市盈率也屡创新高,截止2020年12月31日,在全部上市的38家物业服务企业中,市盈率平均值为38倍,而同期,龙头房企市盈率平均值仅为7倍,这也反映出资本市场对于物业服务企业的价值认可。

10.加大供应链融资

供应链融资是房企提升无息杠杆的重要路径,加大供应链融资的力度即可降低有息负债的规模,因此可以改善三项指标。

在房地产产业链结构中,房地产企业上游有材料供应商、建筑公司、设计公司,下游有装修公司、中介服务和物业服务机构等,全产业链存在大量的中小供应商。

房企应该加强上下游话语权,灵活运用产业链上非金融债务融资的方式,积极拓展票据融资和供应链保理等供应链融资。

比如,推动供应链ABS,对供应商的应付账款转成对保理公司的应付账款,在资产负债表上只表现为应付账款二级科目的变动,不增加有息负债,不影响财务报表。

并且,房地产供应链融资也迎来新风口。据CNABS数据,至2020年底万科、碧桂园和保利供应链ABS余额超过100亿元,而华发、金茂、奥园、金地、世茂和绿城的存量规模也均超50亿元。

小结

近些年来,房企为了获得规模效应,不断加大杠杆融资,有息负债极速攀升。而在“五道红线”监管时代,财务杠杆更优的公司将享受到加杠杆空间,进一步强化自身融资优势。杠杆高企的房企只能趋于优化杠杆,大幅降低负债,减慢发展速度。

在此大背景下,本文通过对三道红线指标进行分解和剖析,并提出了改善房企债务10大举措。相信在“五道红线”监管下,未来房企将呈现更为健康的负债结构,行业发展也将更加稳定。