2022年中国房地产收并购融资困境解析 收并购爆发的春天何时可期?

继碧桂园、美的置业获210亿并购贷款融资额度后,旭辉又获平安银行50亿额度,跟上了民企并购发债的脚步。碧桂园、美的置业、旭辉由此成为并购贷款不计入“三条红线”后,首批获得并购贷款融资额度的民营房企,改变了仅有央国企获得并购贷款的局面,体现出当前房地产金融政策出现放宽的迹象。从数据上看,2021年房地产开发项目并购事件仅261起,交易规模仅769亿,同比下降80%。

图表1:2017-2021年房地产行业并购情况

资料来源:通联数据,爱德地产研究院整理

2022年,政策支持下,房地产收并购事件有所增多。例如,华润万象生活将禹洲物业、中南服务收入囊中;中海宏洋收购雅居乐义乌、徐州等地项目;3月8日,中海宏洋公告拟10.24亿收购龙光在汕头的某项目。数据显示,截止目前(3月8日),开年以来境内房地产上市公司并购事件共49宗,但还谈不上预想中的“火热”。那么,收并购融资是否真正放开?收并购爆发的春天何时可期?

一、行业重塑阶段,房企10000亿不良资产待售

据不完全统计,去年下半年开始,房企处置事件超120起。专业人士估算,房地产行业待售资产或超1万亿。自2021年10月以来,融创中国已通过股权配售、大股东借款、资产处置等多种渠道回笼资金约300亿元。近期,融创至少已将三个项目出售予国资。今年1月,世茂将旗下位于全国各地的37个项目摆上货架,合计价值近800亿元。这些摆在货架上的资产不乏上海世茂广场、深坑酒店、深圳世茂深港国际中心等优质资产。

图表2:房企待售资产项目

资料来源:乐居财经,爱德地产研究院

在行业环境整体较差的情况下,出险房企要放弃幻想,尽快处置优质资产,让自己先活下来,才有机会谋求发展。

二、合作项目收并购需求迫切,融创、世贸加速融资回血

目前来看,并购融资放开以来,合作项目收并购开展较为顺利。对于出险企业来说,出售合作项目股权,不失为实现项目退出、加快回笼,投入资金的一个重要途径。从近几个月市场情况来看,融创、世茂、雅居乐、正荣等企业,已先后将项目部分股权出售给合作方。据统计,2021年5月以来,融创通过股权配售、大股东借款、资产处置等途径持续回血,总计回笼资金约300亿元。

图表3:近期合作方股权收购案例

资料来源:公开资料,爱德地产研究院整理

对于合作方来说,之前与其合作企业出现资金问题后,对自身也造成较大困扰。例如“项目出资应由双方共同管理,但合作方因资金紧张无法继续投入,公司被迫进行垫资,最终只能通过谈收购来解决问题。对于合作方来说,收购出险合作对手的股权,是解决项目进度问题的最有效方式,并且还拥有两个层面的天然便利。其一是项目质量、财务结构层面。受让方对合作项目更为熟悉和了解,可以节省大量尽调的时间成本,落地更快,财务处理更加便捷。其二是如果收购的是并表子公司,收购不会增加额外债务。承债式收购下,收并购不应仅考虑对价金额,还要考虑潜在负债。年底金科1元钱买下蓝光3个项目,其实质是要承担近百亿的负债为代价。

三、融资环境仍紧张,并购融资规模仅超1200亿

2022年1-2月,百强房企融资总量为1327.63亿元,同比下降56.9%。同时,截至3月11日,房企发行或拟发行并购债融资47.5亿元,金融机构已发行或拟发行的房地产并购主题债券金额280亿元;银行提供并购贷款融资额度920亿元。房地产行业共获超1200亿元并购类融资。

融资大环境仍吃紧的情况下,收并购融资规模也未能取得大规模爆发。

图表4:近期收并购类融资情况统计

资料来源:网上公开资料,爱德地产研究院整理

四、2022年以来上市房企收并购49宗,非关联项目股权收并购难提速

除合作项目收并购外,非关联项目股权收并购的确有所加速。不少房企正在打包出售资产,部分房企甚至率先将市场接盘者较多的上市主体物管资产摆上货架,以期缓解流动性压力。

数据显示,截止目前,境内房地产上市公司并购事件共49宗。

3月7日,据全国产权行业信息化综合服务平台披露,北京首创集团以7.4亿元的底价挂牌转让旗下地产项目,目前尚在等待交易对手中。

但是,收并购市场要想真正进入非关联项目股权收购占主流的阶段,还需扫清诸多障碍。

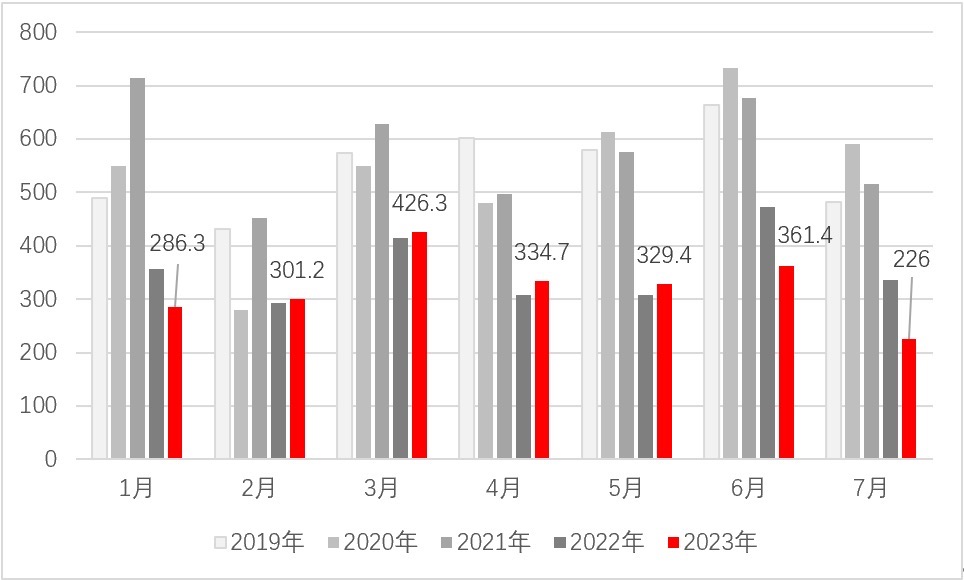

五、销售端,市场底还未真正形成,房企投资态度趋于谨慎

2022年2月,百强房企销售额同比下跌46.5%,环比下跌23.5%。万科作为行业龙头,2月销售额同比下跌近30%。2月深圳二手房成交仅800多套,跌破15年新低。

图表5:百强房企月度销售金额及同环比

资料来源:通联数据,爱德地产研究院整理

好在,目前50多个城市出台了救市政策。3月1日,郑州出台了楼市松绑“十九条”新政,率先取消认房又认贷,放松限购限贷条件,打响了大城市松绑第一枪。3月7日,广州作为一线城市,首个限购区松绑。从这些标志性事件可以看出,政策底已夯实,市场底也将随后形成。但是,销售未实现大面积回暖的情况下,优质房企也不敢出手拿地。万科往年总是被传“接盘”,2022年开始高喊“黑铁时代”,过去两年仅零星收购了泰禾、华夏幸福等早期爆雷房企的几个项目。

六、投资端,土拍市场有所起色,收并购吸引力被削弱

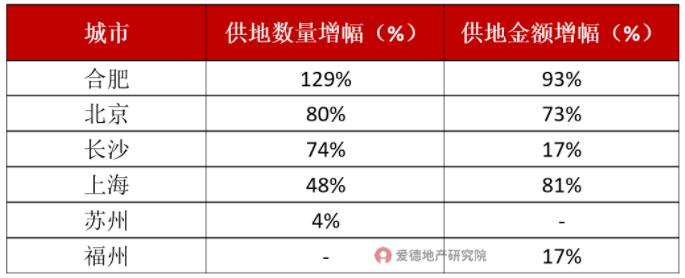

房企一定要会算的一笔账就是,收并购与招拍挂哪个更划算。2022年,首轮土拍供应量加大,拿地门槛降低。因此,时下获取优质地块的竞争更小、毛利空间更大。相较于上一轮,即去年第三轮供地,2022年各城市第一轮供地的数量、面积以及金额均显著增加。为了稳定土地成交率,确保土地供应,拿地门槛将整体放宽。

图表6:2022年第一轮土拍VS2021年第三轮土拍 供应量增幅

资料来源:公开资料,爱德地产研究院整理

从率先完成的北京土拍来看,房价地价差全部高于2 万元/平。尤其是,国企和城投公司所拿地块的销售限价达到了楼面价的3.1倍。唯一拿地民企旭辉此次拿地为旧村改造项目,销售限价为楼面价的4.1倍,意味着巨大的毛利空间。

七、政策端,收并购仍将带来“三道红线”压力

尽管收并购票据发行方面有不断的利好,但由于当前票据金额仅能覆盖并购交易不超过60%的现金对价;此次房地产收并购中,并购贷使用比重上限与煤炭、钢铁行业兼并重组时期政策规定一致为70%。这意味着并购融资不能覆盖全部并购对价,仍会增加收购方负债。特别是承债式收并购对于收购方的三线四档的压力仍然较大,因此房企在收并购方面的意愿没有被充分激发。去年年底,一则颇为吸引人眼球的新闻爆出——蓝光将旗下3块地卖给金科,对价仅1元。

图表7:重庆悦宁山并购重庆炀玖100%股权-详情

资料来源:公司公告,爱德地产研究院整理

由上述资料可知,对于蓝光发展来说,在出售资产的同时也能够降低公司负债91.91亿元,这相当于蓝光发展债务总额的33%!对于金科来说,该标的账面净资产为14.84亿元(资产-负债),交易对价名义上为1元,因此金科地产看似捡了一个便宜。事实上,该项目账面总资产已经计提了14亿减值准备,扣除减值准备后账面净资产仅剩228.46万元,而金科却要承担近百亿的负债。若不加偿还,则会提升负债,杠杆加大。若全部偿还,将损耗大量现金,降低现金短债比。

图表8:收并购前后金科三道红线变化情况

注1:假设被收购项目的负债均为有息负债。

注2:项目经营性现金净流量未披露,故无法计算对比。

资料来源:金科2021年半年报,爱德地产研究院整理

由上表可知,若金科承担保留91.91亿负债,而不做偿还,将导致扣除合同负债后资产负债率大于70%,触碰1条红线。若进行偿还,金科现金仅300多亿,压力不小。

八、交易端,买卖双方存在意向错配

从卖方来看,暴雷房企对未来的政策调控转向抱有侥幸心理,不愿过早触及核心资产。

一是如果急于出售往往需要接受项目打折,一般为7-8折,损失巨大。二是若将优质资产出手,剩余资产质量不高,难以用于恢复经营,长期来看不利于房企走出困境。

因此,许多困境房企当下抛出的首批资产,大部分是当年拿下的地王、郊区地或商办项目,旗下优质资产并未完全放售。

从买方来看,目前收并购参与房企仍以国企、央企为主,但空间有限。

并购融资放开以来,各类收并购融资门槛高,民营房企发行难度相比较大。

出险企业也往往期望项目被国央企收购,更有利于稳住市场信心。

然而,国央企风险管控更严,收并购决策流程较长,害怕造成国有资产流失,因此更倾向于公开市场拿地。即使收并购,出于重启合作项目进度,也更偏向于收购合作项目部分股权。

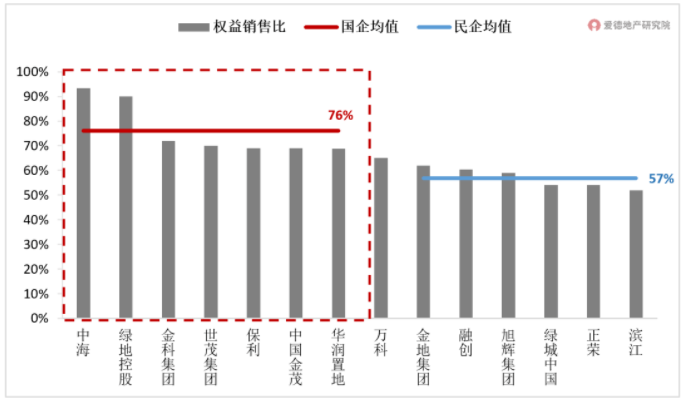

数据显示,2021年国央企权益销售比较高,说明国央合作项目较少、合作比例较小。收并购的意向空间有限。

图表9:2021年重点房企权益销售比

资料来源:克而瑞,爱德地产研究院整理

此次碧桂园、美的置业、旭辉并购融资260亿,民企并购债破冰,意义重大。未来行业偿债压力仍存,暴雷风险仍存,民企或将发挥更大的作用。

九、项目端,信息不对称不透明,利润测算难

其一,地产项目普遍存在权益交叉渗透的情况。被并购的项目公司并非单一主体,实际是由多家房企联合控股,因此财务尽调难度大。作为非关联方的第三方收并购,难度更大。以恒大为例,有的单个项目里面存在好几笔债权,很难梳理清楚债务结构。特别是深圳旧改项目,背后多是股权质押、名股实债、小股大债等情况,还拖欠合作方很多款项。其二,困境房企目前抛出的资产,普遍存在隐形负债较多或融资成本过高、超额融资等隐患。前期通过超融,自有资金投入极少,甚至不用自己掏钱便可利用融资资金实现周转。世茂的15个出售项目中,超10个项目的前期抵押融资余额大于世茂的净投入,例如投入10亿,抵押融资余额15亿。在集中土拍中,华润置地和龙湖能够将拿地利润率保持在10%以上。精准的投资测算是他们确保项目盈利能力的重要法宝。同样,在项目收并购中,房企仍然可以通过数字化投资决策工具来解决核心问题。爱德数智的项目收并购投资决策管理平台,支持招拍挂、收并购等多种拿地方式下的项目综合测算,可以对项目数据进行细致的梳理,并设置多种敏感性参数,协助房企进行精准科学的项目估值与投前投后一体化管理,降低投资风险。

图表10:爱德数智-项目收并购投资决策管理平台

图片来源:爱德数智

十、收并购进展困顿,恒大复工率93%,如何破局?

2月初,恒大保交楼大会上,许家印豪言“不允许任何人贱卖公司资产”。据恒大集团官微消息,截至去年12月底恒大全国复工率92.9%,12月完成交楼37899套。根据计划,集团1月将交楼3万套。那么,对于负债近2万亿的恒大来说,不把资产出售,是靠什么实现复工的呢?恒大自己在1月底总结了十余种复工复产的”保交楼“模式,给出了回答。将项目股权转让给施工方或合作方。如将多个项目转让给五矿信托和光大信托。将项目资产抵押并转让给城投公司。恒大向地方城投公司转让当地项目未售房源、车位、商办产品的方式,获取复工复产所需要的资金。第三方承包。恒大将项目资产打包给第三方,第三方以承接资产方式,独立运作,完成恒大项目”保交楼“任务。这本身也是收并购的一种形式。政府平台托管。恒大与地方政府平台公司签订协议,政府平台以自身名义负责项目经营、销售、交楼工作;重大事项由双方共同审批;恒大按市场价支付代管费用。通过后续待售楼栋来解冻资金。恒大项目公司在当地政府的监管下,施工单位先垫资,让项目未售楼栋竣工。取得金融机构支持盘活项目。恒大与当地政府、金融机构、施工单位签订四方协议:销售回款全部进入政府监管账户,优先用于保交楼,有盈余的话,解决金融机构新增贷款的还本付息。金融机构则给予便利,发放按揭款、账务展期、同意预售已抵押房源、新增开发贷等。以上这几类模式,前三种方式都符合收并购的定义。结合政府和金融机构的帮助和支持等组合措施,恒大较好地完成了复工目标。

总 结

从去年底开始,政策层频频发声,收并购款不纳入“三道红线”,各类并购债券、并购融资战略合作、银行并购贷接连落地,众多金融资源正快速向央企、国企与优质民企倾斜。

有人说,今年是收并购大年。为何还没有看到收并购浪潮兴起?在行业飘摇的当时,收并购确实是托底的厚望所在。监管层也多次表明,房地产企业之间的并购是行业化解风险、实现出清最有效的市场化手段。但从目前调控政策和市场来看,估计要到今年中下旬,行业风险更加触底后,房地产收并购可能才会大规模发生。